協(xié)同視角下出版?zhèn)髅狡髽I(yè)并購績效財會管理研究

時間:2018-10-27 來源:51mbalunwen.com作者:lgg

本文是一篇國際金融論文,國際金融市場按資金借貸時間長短可分為兩個市場,一是貨幣市場,即國際短期資金借貸市場;二是資本市場,即國際中長期資金借貸市場國際金融市場中規(guī)模最大的是歐洲貨幣市場,這個市場上的借貸資本是不受各國法令條例管理的歐洲貨幣。(以上內容來自百度百科)今天為大家推薦一篇國際金融論文,供大家參考。

1 緒論

1.1 研究背景及意義

1.1.1 研究背景

所謂的出版?zhèn)髅绞侵?ldquo;以出版物為載體的大眾傳播媒介”,進入 21 世紀,隨著互聯(lián)網時代的到來和數(shù)字化技術的飛速發(fā)展,出版?zhèn)髅綐I(yè)過去以圖書出版、報刊發(fā)行和雜志訂閱等為主要業(yè)務收入的產品結構受到了強烈的沖擊,消費者更多的追求信息傳播的及時性、有效性和多元性。為了適應新的文化環(huán)境,提升企業(yè)在激烈競爭市場的地位,2013 年我國文化傳媒行業(yè)迎來了并購浪潮,跨界、融合、顛覆成為了該行業(yè)的關鍵詞,2014 年—2016 年這種并購形勢并未衰減(見圖 1.1),截至 2017 年文化傳媒行業(yè)共宣布并購事件 274 起,完成并購案例 166起,已對外披露并購金額 66 億美元,并購完成金額 26.21 億美元,并購規(guī)模較2016 年同比下滑 26.54%,這主要是因為 2016 年下半年起國家政策對文化傳媒行業(yè)并購、融資等行為進行了從嚴監(jiān)管。為了滿足人民群眾日益增長的精神文化需求,促進出版?zhèn)髅叫袠I(yè)與時俱進的發(fā)展,國家相繼出臺了一系列的扶持性、規(guī)范性的政策。2012 年 2 月,依據(jù)新聞出版總署下發(fā)的《關于加快出版?zhèn)髅郊瘓F改革發(fā)展的指導意見》,國家將明確助力出版?zhèn)髅郊瘓F的并購重組,大力推進傳統(tǒng)出版集團向數(shù)字出版產業(yè)的轉變;2013 年 11 月在京召開的中共十八屆三中全會中指出,未來“推動文化企業(yè)跨地區(qū)、跨行業(yè)、跨所有制兼并重組”與“積極鼓勵傳統(tǒng)媒體與新媒體融合”將成為該行業(yè)的兩大政策方向; 2015 年 4 月,為加深數(shù)字媒體環(huán)境下傳統(tǒng)出版?zhèn)髅降膫鞑チ陀绊懥Γ侣劤霭鎻V電總局和財政部再發(fā)《關于推動傳統(tǒng)媒體和新興媒體融合發(fā)展的指導意見》,助力出版?zhèn)髅狡髽I(yè)更快更好的發(fā)展;2017 年是實施“十三五”規(guī)劃的重要一年,文化部在其工作會議上公布《文化部“十三五”時期文化產業(yè)發(fā)展規(guī)劃》,要求至 2020 年文化產業(yè)整體實力要得到顯著提升。除此之外,還有多項稅收優(yōu)惠政策也紛紛出臺落地,這些因素無形中都推動著出版?zhèn)髅狡髽I(yè)向新媒體的轉變。

..........

1.2 國內外研究現(xiàn)狀

“協(xié)同”一詞最早出現(xiàn)在美國學者 H.Igor.Ansoff 的著作《公司戰(zhàn)略》(1965)中,協(xié)同效應與市場范圍、增長向量和競爭優(yōu)勢同時構成了一個戰(zhàn)略的四要素,在書中伊戈爾·安索夫討論了關于協(xié)同效應的理論框架,并利用投資收益率來衡量企業(yè)并購后產生的效果,評判并購后企業(yè)的營業(yè)收入是否有所增長、投資需求是否收縮以及運營成本的是否降低,他還依據(jù) ROI 的計算公式對企業(yè)的并購行為分別從營運協(xié)同、銷售協(xié)同、管理協(xié)同和投資協(xié)同四個方面進行評價,最終認為“協(xié)同”是主并企業(yè)和被并企業(yè)在匹配上最理想的狀態(tài)。日本戰(zhàn)略專家 Hiroyuki.Itami(1980)對 Ansoff 的觀點作出了延伸,他將企業(yè)存在的資源分解成實體資源和隱形資源,其中實體資源主要是指企業(yè)擁有的廠房建筑、機器設備等可以看得見的實物,這類資源產生的效率提升被稱為“互補效應”,隱形資源主要包括企業(yè)的文化內涵、人才技術、商標專利和品牌影響力等,這類資源產生的效率則被其命名為“協(xié)同效應”,伊丹廣之強調由于互補效應的可替代性高,故而協(xié)同效應的真正作用機理在企業(yè)的并購活動中顯得尤為重要,只有協(xié)同效應的充分發(fā)揮,其才能給公司帶來更為持久和難以復制的競爭優(yōu)勢。

..........

2 相關理論基礎

2.1 協(xié)同效應相關理論

2.1.1 協(xié)同效應概述

協(xié)同效應的實現(xiàn)可以從兩個角度進行評判,從外部來看,協(xié)同效應是指兩個或兩個以上的公司,通過并購將企業(yè)資產結合在一起,產生規(guī)模效應,使并購后的企業(yè)盈利能力大于單獨企業(yè)的經營業(yè)績;從內部來看,主要是指并購后企業(yè)將內部資源,包括人力、財力、管理水平、信息資源等有效的整合在一起,根據(jù)不同的運作流程,進行合理的資源分配,以確保并購成功,實現(xiàn)整體的協(xié)同效應,用一個簡單的公式表達就是“1+1>2”。目前,從已有的文獻資料來看,國內外學者對協(xié)同效應的劃分各有不同,研究重點主要集中在財務、管理和經營三個方面,不同的效應發(fā)揮著不同的作用,它們之間既相互聯(lián)系,又相互區(qū)別,本文將協(xié)同效應劃分為戰(zhàn)略、經營、管理、財務以及軟實力協(xié)同五個方面。戰(zhàn)略對于企業(yè)來說,就如骨骼對于人體一樣,它在企業(yè)的生產經營過程中起著至關重要的作用,而戰(zhàn)略協(xié)同則是指不同的業(yè)務單元通過并購整合,組成一個新的企業(yè),且主并方和被并方就公司未來的發(fā)展方向、總體經營范圍以及業(yè)務結構的調整等問題達成共識,通過戰(zhàn)略協(xié)同,促使雙方企業(yè)利用現(xiàn)有的資源,不斷進行品牌、業(yè)務和資源等方面的優(yōu)化組合,樹立屬于自己的核心競爭力,促使新企業(yè)整體效益提升,使其長遠發(fā)展最終實現(xiàn)戰(zhàn)略目標。

........

2.2 并購績效相關理論

2.2.1 并購理論

并購,是指一個公司或多個公司的控制權發(fā)生轉移,進而發(fā)生各種交易的總稱,其主要包括合并、兼并以及收購。合并指兩家或多家規(guī)模相近的企業(yè),通過法定方式重新組成一個新公司,在合并前的公司均不存在;兼并是指具有競爭優(yōu)勢的兼并方與競爭實力弱的公司進行重組,兼并后只保留兼并方其法人地位;收購是指收購方通過現(xiàn)金和證券交換方式取得其他企業(yè)的全部或部分股權。兼并是企業(yè)之間合并成一體,而收購僅僅是取得對方的控制權。實施并購行為,有利于企業(yè)實現(xiàn)戰(zhàn)略目標或滿足利益最大化的要求。其主要動因有以下幾點:①規(guī)模經濟的需要,針對還未達到規(guī)模經濟的企業(yè),并購可以促使企業(yè)快速達到規(guī)模效應,對內使其提升產能,降低管理成本,增加單位利潤,對外有助于提升企業(yè)的競爭力,擴大市場份額;②市場勢力的需要,不同的行業(yè)有著不同的市場需求,而市場勢力一旦形成就很難改變,企業(yè)可以通過并購減少經營對手的數(shù)量或者進軍新的產品市場,增強企業(yè)的品牌效應,進而提升企業(yè)的整體競爭力;③差別效率的需求,不同的公司,其管理水平與經營效果各有差異,合并后的管理協(xié)同效應,能夠使那些擁有優(yōu)質資源但公司的“內核”(管理水平、企業(yè)文化等)欠佳的公司,最大限度的優(yōu)化配置資源,提升資源利用率,達成雙贏的局面;④稅收籌劃的需要,根據(jù)國家相關的稅法要求,并購完成后被并購方所繳納的所有稅項均由并購企業(yè)負責,若被并購方為虧損企業(yè),則合并后的企業(yè)可以利用虧損遞延條款的相關規(guī)定減輕稅收負擔。

.........

3 天舟文化并購案例介紹 ..........15

3.1 案例選擇緣由 .......15

3.2 并購雙方概況 .......16

3.2.1 主并企業(yè)簡介............16

3.2.2 標的企業(yè)簡介............16

3.3 并購動因 ...........17

3.4 并購方案 ...........18

4 協(xié)同視角下天舟文化并購績效分析 ........21

4.1 天舟文化并購績效指標體系構建 ..........21

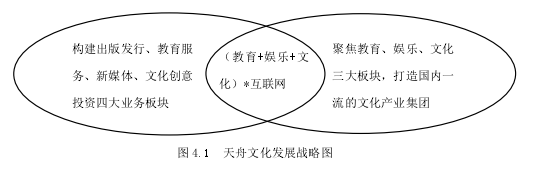

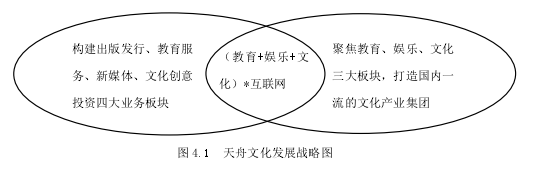

4.2 戰(zhàn)略協(xié)同效應分析 ............23

4.3 經營協(xié)同效應分析 ............25

4.4 管理協(xié)同效應分析 ............29

4.4.1 資產管理水平分析 .......29

4.4.2 費用控制能力分析 .......32

4.5 財務協(xié)同效應分析 ............34

4.6 軟實力協(xié)同效應分析 ..........37

5 研究結論與啟示 .......42

5.1 研究結論 ..........42

5.2 研究啟示 ..........43

4 協(xié)同視角下天舟文化并購績效分析

4.1 天舟文化并購績效指標體系構建

對一項并購活動而言,評價其成功與否是個漫長而復雜的過程,并購評價方法也是多種多樣,為真實有效的反映天舟文化在并購交易活動結束后的現(xiàn)實情況,本文以財務指標法為主要評價方法,在現(xiàn)有文獻資料的基礎上,參考 2006 年國資委下發(fā)的《中央企業(yè)綜合績效評價實施細則》,針對出版?zhèn)髅狡髽I(yè)跨界并購游戲企業(yè)的特點,從協(xié)同視角出發(fā),選擇并構建了一個以戰(zhàn)略、經營、管理、財務和軟實力相結合的綜合績效評價體系,該體系打破傳統(tǒng)協(xié)同效應的三個角度,增加了戰(zhàn)略協(xié)同和軟實力協(xié)同,力求從財務指標和非財務指標兩個方面來說明整體并購效果,同時為企業(yè)長遠的發(fā)展提供指導性方向。通過對案例公司業(yè)務的了解和財務指標的篩選,最終確定了一套包含五個一級指標、八個二級指標和 24 個三級指標的綜合指數(shù)體系(見表 4.1),全面反應企業(yè)在并購前后各項指標發(fā)生的變化,綜合評價其并購后的績效變化。

......

結論

上述部分對天舟文化的并購績效分別的從戰(zhàn)略協(xié)同、經營效果、管理協(xié)同、財務協(xié)同以及企業(yè)軟實力協(xié)同五個方面進行了深入分析,通過分析案例企業(yè)并購后的績效,發(fā)現(xiàn)天舟文化在并購后各個方面產生了較好的協(xié)同效應。具體分析結論如下:戰(zhàn)略協(xié)同方面:天舟文化兩次對手游公司的并購都表現(xiàn)出明顯的創(chuàng)造性資產尋求動機,即公司為了應對新媒體和移動互聯(lián)網帶來的強烈沖擊,以原有業(yè)務為基礎,探索公司發(fā)展新模式,實施企業(yè)多元化經營,并積極把握市場機遇,以對外并購的方式進入了游戲、文化娛樂行業(yè)。天舟文化不但通過并購活動獲得了新的業(yè)務板塊,而且打破行業(yè)壁壘,獲得了優(yōu)質手游公司的專利技術、品牌、研發(fā)團隊,擴大了公司市場份額,擁有了穩(wěn)定的客戶關系。經營協(xié)同方面:本文從并購后的盈利能力和成長能力對案例企業(yè)并購的經營效果進行了分析。天舟文化通過并購大幅提升了當期及以后幾個會計年度的的獲利能力,尤其是銷售凈利率的提升最為明顯,但資產收益率、權益凈利率在經歷了并購當年的跳躍式增長之后下降勢頭頗為明顯,說明天舟文化并購產生了巨額的并購溢價,導致并購后的資產急劇膨脹,營業(yè)收入的增長速度跟不上資產的擴張速度。因此,公司需要格外關注并購資產的減值跡象(尤其是商譽)。分析案例企業(yè)并購后的成長能力發(fā)現(xiàn),天舟文化在并購當年資產、營業(yè)收入、股東權益、凈利潤增長的波動幅度加大(并購當年增幅很快,以后年度增幅減緩),尤其是并購之后資產增長明顯快于凈利潤增長速度,說明對并購業(yè)務的管理和整合有待提升。此外,長期以往,資產規(guī)模的快速增長可能會對該公司的資金需求產生一定的壓力。

..........

參考文獻(略)

相關閱讀

暫無數(shù)據(jù)