快遞企業(yè)借殼上市財(cái)務(wù)績效分析

時間:2021-01-03 來源:51mbalunwen.com作者:vicky

筆者對圓通速遞借殼上市前后的財(cái)務(wù)績效水平及發(fā)展方向進(jìn)行了研究。總體來說,圓通速遞通過借殼大楊創(chuàng)世而達(dá)到上市的目的,拓寬了自身的融資渠道,緩解了短期償債的壓力,同時提升了收入和盈利水平,使圓通速遞在市場的激烈競爭中保持住了自己的行業(yè)地位,避免了被淘汰。

第一章 緒論

1.1 研究背景及意義

1.1.1 研究背景

電商行業(yè)自 2010 年開始快速崛起,在國內(nèi)商品交易中占據(jù)了重要地位。快遞行業(yè)因此搭上了順風(fēng)車,在近幾年呈現(xiàn)井噴式增長,成為現(xiàn)代服務(wù)業(yè)中的重要組成部分。2014 年以來,我國快遞行業(yè)業(yè)務(wù)量、收入均位于世界第一位,是全球最大的快遞大國。

目前,我國快遞企業(yè)主要可以分為三類:國有、外資和民營快遞企業(yè)。其中,民營快遞企業(yè)是快遞市場中的“主力軍”。在快遞行業(yè)固有的盈利模式單一、同質(zhì)化嚴(yán)重等問題下,2015 年國務(wù)院發(fā)布文件對快遞行業(yè)的發(fā)展進(jìn)行了大力支持。在這樣的背景下,各大快遞企業(yè)紛紛尋找上市途徑。中通、百世匯通選擇了在美國 IPO 上市,申通、圓通、順豐和韻達(dá)則均選擇了在國內(nèi)借殼上市,以尋求資本力量的支持。而上市后借助資本市場的途徑,就可以達(dá)到大量融資、擴(kuò)張市場勢力的目的。例如短期內(nèi)增加周轉(zhuǎn)資金、提升物流流程的智能化、標(biāo)準(zhǔn)化,擴(kuò)張自身行業(yè)規(guī)模;長期來說轉(zhuǎn)型升級、優(yōu)化管理、業(yè)務(wù)結(jié)構(gòu)也都需要充足的資金支持。

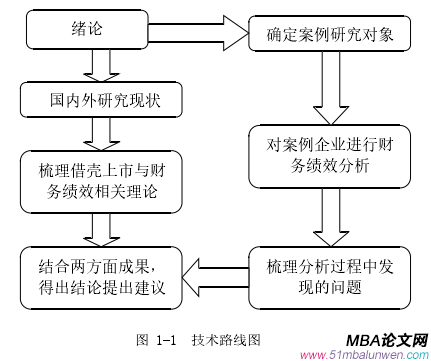

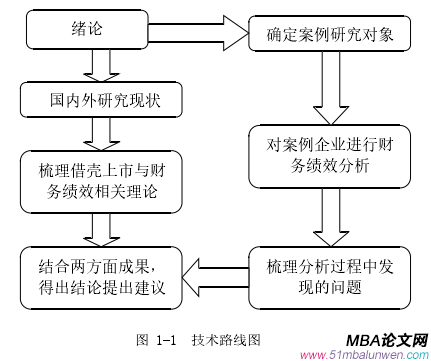

在上市的過程中,大多數(shù)快遞企業(yè)均選擇了借殼上市,相對于 IPO 上市而言,沒有 IPO 上市那樣嚴(yán)格的要求和漫長的耗時,從而可以使企業(yè)節(jié)約資源,盡快進(jìn)入資本市場。2016 年左右,申通、圓通、順豐和韻達(dá)以同樣的借殼方式上市,引起了資本市場的高度關(guān)注。本文以圓通速遞為代表性研究案例,對圓通速遞借殼上市這一事件的原因及財(cái)務(wù)績效方面的影響進(jìn)行研究,深入分析為何快遞企業(yè)均選擇在這個時期進(jìn)行上市,上市前后財(cái)務(wù)績效的變化以及對風(fēng)險(xiǎn)的考量,以期從中探尋快遞行業(yè)未來的發(fā)展方向。

......................

1.2 文獻(xiàn)綜述

近年來,越來越多的企業(yè)選擇借殼上市這一途徑來達(dá)到登陸資本市場的目的,國內(nèi)外關(guān)于借殼上市的研究也多了起來。但相比較來說,國外的快遞行業(yè)沒有國內(nèi)的發(fā)達(dá),所以國外對快遞行業(yè)的研究比較少,尤其是對電商發(fā)展所帶動的快遞行業(yè)的研究更少。因此,國外的研究主要集中于反向購買和其他并購行為的績效、影響因素等方面。而國內(nèi)的文獻(xiàn)主要集中在借殼上市的動因及績效分析、我國快遞行業(yè)的發(fā)展等方面。

1.2.1 國外研究

在借殼上市的原因上,國外的學(xué)者一般認(rèn)為借殼上市相對于 IPO 上市來說有著其特有的便捷性。Ferguson Andrew 和 Lam Peter(2015)[1]在研究中提出了一個與一般看法相反的觀點(diǎn),即借殼上市的過程所耗時間比 IPO 上市更長一些。提出這樣觀點(diǎn)的主要原因是借殼上市通常包括反向購買的過程和公開上市的過程。一般理論認(rèn)為借殼上市還是比較省時省資源的。Svensson(2016)[2]經(jīng)過對借殼上市和 IPO 上市兩種上市方案的對比,認(rèn)為借殼上市相比 IPO 上市來說是一種更便捷、更低價(jià)的上市途徑。相對于 IPO 上市,借殼上市時間成本較小,能夠盡快完成上市,為企業(yè)節(jié)約資源。 同樣的,Xinhong Wang,Haoran Zhao(2018)[3]在其研究中認(rèn)為,借殼上市可以使企業(yè)快速上市,快速募集資金快速發(fā)展,但與借殼上市同時存在的往往是內(nèi)幕交易問題。信息泄露將導(dǎo)致借殼上市的市場波動。內(nèi)幕交易會增加借殼上市前的股價(jià),降低市場流動性,增加借殼成本。在借殼上市與其他連帶問題方面,也有學(xué)者進(jìn)行了研究并得出結(jié)論。Charles M.C. Lee,Yuanyu Qu 和 Tao Shen(2019)[4]發(fā)現(xiàn)在中國通過借殼的方式上市的公司比 IPO上市在規(guī)模和盈利方面變現(xiàn)更好,并且政治聯(lián)系也比較少。這與其他發(fā)達(dá)國家的上市情況形成反差。作者將其歸因?yàn)橹袊?IPO 上市條件更為嚴(yán)苛甚至帶有偏見,這使得一些實(shí)力較為強(qiáng)盛的企業(yè)也不愿意選擇 IPO 上市。Bertrand 和 Betschinger(2014)[5]在其研究中提出,借殼上市的企業(yè)會在上市后迎來規(guī)模上的擴(kuò)張和短期內(nèi)的績效水平提升。但是,借殼上市對于企業(yè)來說有著另一方面的考驗(yàn)。在上市過程中,企業(yè)面臨著與原來的“殼公司”進(jìn)行生產(chǎn)資源整合,降低借殼成本等問題。在這一過程中有時還會伴隨著代理問題。

........................

第二章 相關(guān)概念及理論基礎(chǔ)

2.1 借殼上市相關(guān)概念

借殼上市,是通過收購、資產(chǎn)置換等方式將一家市值較低的上市公司控股權(quán)收為己有。利用上市公司的上市資格,使其母公司也得以上市。其本質(zhì)是一次并購重組行為。

與上市前相比,公司上市后最大的變化是可以在資本市場上募集資金,以此促進(jìn)公司快速發(fā)展。由于一些上市公司上市后經(jīng)營管理不善,業(yè)績表現(xiàn)糟糕,沒有了在資本市場上繼續(xù)融資的能力,淪為“殼”資源。

因此,“殼”作為一種上市資格,就成為了一種稀有資源。一般來說,借殼上市通常涉及較多較復(fù)雜的關(guān)聯(lián)方交易。為了保護(hù)中小投資者,監(jiān)管機(jī)構(gòu)通常對關(guān)聯(lián)交易的披露有很高的要求。

....................

2.2 財(cái)務(wù)績效的相關(guān)概念

財(cái)務(wù)績效是企業(yè)戰(zhàn)略及其實(shí)施和執(zhí)行是否正在為最終的經(jīng)營業(yè)績作出的貢獻(xiàn)。能夠衡量企業(yè)實(shí)現(xiàn)戰(zhàn)略目標(biāo)的程度,具體來說,財(cái)務(wù)績效可以全面體現(xiàn)企業(yè)在成本控制、資產(chǎn)管理、資金使用等方面的情況。即:錢從哪里來——財(cái)務(wù)杠桿分析;短期有沒有風(fēng)險(xiǎn)——流動比率、速動比率等;經(jīng)營周轉(zhuǎn)能力——應(yīng)收賬款周轉(zhuǎn)率、其它各種資產(chǎn)周轉(zhuǎn)率等;能不能盈利——銷售凈利率、總資產(chǎn)報(bào)酬率、權(quán)益凈利率等;未來前景如何——銷售收入增長率、總資產(chǎn)增長率、凈資產(chǎn)增長率等。

管理協(xié)同理論,顧名思義,這一理論主張?jiān)诓①徎顒舆M(jìn)行后企業(yè)的管理水平會得到提升。并購前管理經(jīng)營效率低的一方在并購后會向效率高的一方看齊。放在財(cái)務(wù)指標(biāo)上,主要體現(xiàn)在管理費(fèi)用的下降,降低合并后整個企業(yè)的費(fèi)用水平。另外,冗余的管理資源也可以盡量被利用。

經(jīng)營協(xié)同理論,該理論一般認(rèn)為并購活動過后企業(yè)的生產(chǎn)經(jīng)營效率得到了提升。具體來說,兩個企業(yè)合并后成為新的整體,協(xié)同經(jīng)營,產(chǎn)生規(guī)模經(jīng)濟(jì)效應(yīng),擴(kuò)大市場份額,提升財(cái)務(wù)指標(biāo)表現(xiàn)。另外,企業(yè)之間的協(xié)同發(fā)展還可以起到資源互換,優(yōu)勢互補(bǔ)的效果,使得合并后的企業(yè)作為一個整體,提高收益。

財(cái)務(wù)協(xié)同理論,該理論是指企業(yè)在并購后將收購的企業(yè)的資金投資于高收益項(xiàng)目,從而提升整體的資金使用效率。同時,企業(yè)的規(guī)模隨著并購而擴(kuò)大,融資渠道也更加開闊,從而使企業(yè)資金流動性更強(qiáng),起到優(yōu)化企業(yè)資產(chǎn)負(fù)債結(jié)構(gòu)的作用,使企業(yè)免于面臨破產(chǎn)的風(fēng)險(xiǎn)。

.......................

第三章 圓通速遞借殼上市案例背景介紹 ......................4

3.1 圓通速遞背景介紹.............................4

3.2 圓通速遞借殼上市交易方案...................5

第四章 圓通速遞借殼上市前后財(cái)務(wù)績效分析 ..................9

4.1 財(cái)務(wù)指標(biāo)的選取原則與研究時間范圍的確定.......................9

4.1.1 財(cái)務(wù)指標(biāo)的選取原則 ......................9

4.1.2 研究時間范圍的確定 ..............................9

第五章 研究結(jié)論與啟示 ..........................31

5.1 研究結(jié)論.........................31

5.2 啟示....................32

第四章 圓通速遞借殼上市前后財(cái)務(wù)績效分析

4.1 財(cái)務(wù)指標(biāo)的選取原則與研究時間范圍的確定

4.1.1 財(cái)務(wù)指標(biāo)的選取原則

對財(cái)務(wù)指標(biāo)的選取,一定要盡量的科學(xué)、客觀、直觀、符合企業(yè)現(xiàn)實(shí)情況。因此,從以下幾個原則的角度考慮,選取了一部分財(cái)務(wù)指標(biāo)作為分析工具。

(1)重要性原則

財(cái)政部至今正式頒布的財(cái)務(wù)指標(biāo)有三十多個,但具體到某一個案例企業(yè),不是所有的財(cái)務(wù)指標(biāo)都有必要分析一遍。有些指標(biāo)在特定的環(huán)境下無法客觀反映企業(yè)當(dāng)前財(cái)務(wù)狀況。對于一般上市企業(yè)的財(cái)務(wù)狀況,可以選擇使用權(quán)益凈利率、總資產(chǎn)報(bào)酬率、主營業(yè)務(wù)收入利潤率、成本費(fèi)用利潤率、流動比率、應(yīng)收賬款周轉(zhuǎn)率、市盈率等。

(2)綜合性原則

對于財(cái)務(wù)指標(biāo)的選取,應(yīng)當(dāng)綜合考慮各方面因素的影響。例如需注意剔除偶發(fā)性因素對財(cái)務(wù)指標(biāo)的影響,往往這類因素會對財(cái)務(wù)指標(biāo)造成較大影響,使其背后反映的財(cái)務(wù)信息失真。

(3)可比性原則

在進(jìn)行財(cái)務(wù)指標(biāo)的選取時,要考慮財(cái)務(wù)指標(biāo)上市前后的對比和與同行業(yè)的對比。這樣可以全面了解企業(yè)在借殼上市前后的績效變化和在立足于快遞行業(yè)后,財(cái)務(wù)指標(biāo)的提升方向和提升空間。

..........................

第五章 研究結(jié)論與啟示

5.1 研究結(jié)論

本文將圓通速遞借殼上市這一案例作為研究對象,通過使用傳統(tǒng)的財(cái)務(wù)指標(biāo)分析法、EVA 分析法、財(cái)務(wù)戰(zhàn)略矩陣分析法,對圓通速遞借殼上市前后的財(cái)務(wù)績效水平及發(fā)展方向進(jìn)行了研究。總體來說,圓通速遞通過借殼大楊創(chuàng)世而達(dá)到上市的目的,拓寬了自身的融資渠道,緩解了短期償債的壓力,同時提升了收入和盈利水平,使圓通速遞在市場的激烈競爭中保持住了自己的行業(yè)地位,避免了被淘汰。

(1)圓通速遞借殼上市的原因是由于上市前的激烈競爭和借殼上市這一方式的便捷性。圓通速遞通過借殼的方式快速選擇上市,通過分析可以看出,2013年時圓通速遞的營業(yè)狀況比較良好,很多收益數(shù)據(jù)非常理想,但雖然如此,圓通速遞仍然感受到了前所未有的壓力。當(dāng)時,阿里巴巴和京東均加大了對菜鳥網(wǎng)和京東物流的投入,唯品會,聚美優(yōu)品也都紛紛開發(fā)了地域性的物流體系。因此,圓通速遞為了鞏固自己的行業(yè)地位,擴(kuò)大自身的經(jīng)營規(guī)模,選擇了上市。而借殼上市相對于 IPO 上市來說有著它的便捷性,它沒有 IPO 上市那樣漫長的等待和繁瑣的過程,因此,這一方式更能滿足圓通速遞的需求,故圓通速遞進(jìn)行了借殼上市。

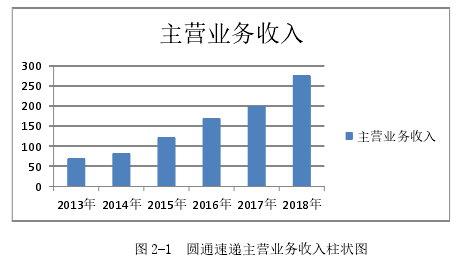

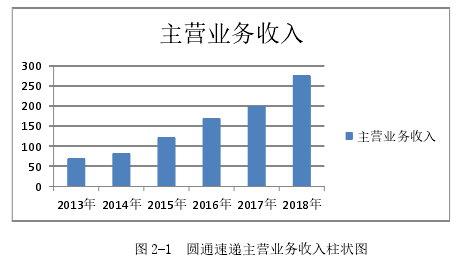

(2)圓通速遞上市后各項(xiàng)財(cái)務(wù)指標(biāo)的表現(xiàn)得到了較大的改善。圓通速遞在上市前,償債能力嚴(yán)重不足,短期內(nèi)資金較為緊張,體現(xiàn)在流動比率、速動比率、現(xiàn)金比率等短期償債能力指標(biāo)上。在上市后取得了立竿見影的效果,這三項(xiàng)償債比率在 2016 年均實(shí)現(xiàn)翻番,并在之后的年份保持穩(wěn)定增長的趨勢。因此,這次借殼上市對圓通速遞來說起到了滿足資金需求,提升償債能力的作用。另外,盈利能力方面,上市后圓通速遞的營業(yè)凈利率和凈利潤增長率都顯著增長,其中凈利潤增長率增幅接近一倍。說明借殼上市的舉措讓其獲利能力短期內(nèi)迅速提升。而長期來看,營業(yè)收入,營業(yè)凈利率的增長皆為正,處于較為穩(wěn)定的增長狀態(tài),營業(yè)凈利率也排在行業(yè)前列。但是,需要注意的是,在這幾年的發(fā)展歷程中,激烈的價(jià)格戰(zhàn)使得快遞產(chǎn)品的價(jià)格下降了一半以上,小件快遞下降比例更大。

參考文獻(xiàn)(略)

第一章 緒論

1.1 研究背景及意義

1.1.1 研究背景

電商行業(yè)自 2010 年開始快速崛起,在國內(nèi)商品交易中占據(jù)了重要地位。快遞行業(yè)因此搭上了順風(fēng)車,在近幾年呈現(xiàn)井噴式增長,成為現(xiàn)代服務(wù)業(yè)中的重要組成部分。2014 年以來,我國快遞行業(yè)業(yè)務(wù)量、收入均位于世界第一位,是全球最大的快遞大國。

目前,我國快遞企業(yè)主要可以分為三類:國有、外資和民營快遞企業(yè)。其中,民營快遞企業(yè)是快遞市場中的“主力軍”。在快遞行業(yè)固有的盈利模式單一、同質(zhì)化嚴(yán)重等問題下,2015 年國務(wù)院發(fā)布文件對快遞行業(yè)的發(fā)展進(jìn)行了大力支持。在這樣的背景下,各大快遞企業(yè)紛紛尋找上市途徑。中通、百世匯通選擇了在美國 IPO 上市,申通、圓通、順豐和韻達(dá)則均選擇了在國內(nèi)借殼上市,以尋求資本力量的支持。而上市后借助資本市場的途徑,就可以達(dá)到大量融資、擴(kuò)張市場勢力的目的。例如短期內(nèi)增加周轉(zhuǎn)資金、提升物流流程的智能化、標(biāo)準(zhǔn)化,擴(kuò)張自身行業(yè)規(guī)模;長期來說轉(zhuǎn)型升級、優(yōu)化管理、業(yè)務(wù)結(jié)構(gòu)也都需要充足的資金支持。

在上市的過程中,大多數(shù)快遞企業(yè)均選擇了借殼上市,相對于 IPO 上市而言,沒有 IPO 上市那樣嚴(yán)格的要求和漫長的耗時,從而可以使企業(yè)節(jié)約資源,盡快進(jìn)入資本市場。2016 年左右,申通、圓通、順豐和韻達(dá)以同樣的借殼方式上市,引起了資本市場的高度關(guān)注。本文以圓通速遞為代表性研究案例,對圓通速遞借殼上市這一事件的原因及財(cái)務(wù)績效方面的影響進(jìn)行研究,深入分析為何快遞企業(yè)均選擇在這個時期進(jìn)行上市,上市前后財(cái)務(wù)績效的變化以及對風(fēng)險(xiǎn)的考量,以期從中探尋快遞行業(yè)未來的發(fā)展方向。

......................

1.2 文獻(xiàn)綜述

近年來,越來越多的企業(yè)選擇借殼上市這一途徑來達(dá)到登陸資本市場的目的,國內(nèi)外關(guān)于借殼上市的研究也多了起來。但相比較來說,國外的快遞行業(yè)沒有國內(nèi)的發(fā)達(dá),所以國外對快遞行業(yè)的研究比較少,尤其是對電商發(fā)展所帶動的快遞行業(yè)的研究更少。因此,國外的研究主要集中于反向購買和其他并購行為的績效、影響因素等方面。而國內(nèi)的文獻(xiàn)主要集中在借殼上市的動因及績效分析、我國快遞行業(yè)的發(fā)展等方面。

1.2.1 國外研究

在借殼上市的原因上,國外的學(xué)者一般認(rèn)為借殼上市相對于 IPO 上市來說有著其特有的便捷性。Ferguson Andrew 和 Lam Peter(2015)[1]在研究中提出了一個與一般看法相反的觀點(diǎn),即借殼上市的過程所耗時間比 IPO 上市更長一些。提出這樣觀點(diǎn)的主要原因是借殼上市通常包括反向購買的過程和公開上市的過程。一般理論認(rèn)為借殼上市還是比較省時省資源的。Svensson(2016)[2]經(jīng)過對借殼上市和 IPO 上市兩種上市方案的對比,認(rèn)為借殼上市相比 IPO 上市來說是一種更便捷、更低價(jià)的上市途徑。相對于 IPO 上市,借殼上市時間成本較小,能夠盡快完成上市,為企業(yè)節(jié)約資源。 同樣的,Xinhong Wang,Haoran Zhao(2018)[3]在其研究中認(rèn)為,借殼上市可以使企業(yè)快速上市,快速募集資金快速發(fā)展,但與借殼上市同時存在的往往是內(nèi)幕交易問題。信息泄露將導(dǎo)致借殼上市的市場波動。內(nèi)幕交易會增加借殼上市前的股價(jià),降低市場流動性,增加借殼成本。在借殼上市與其他連帶問題方面,也有學(xué)者進(jìn)行了研究并得出結(jié)論。Charles M.C. Lee,Yuanyu Qu 和 Tao Shen(2019)[4]發(fā)現(xiàn)在中國通過借殼的方式上市的公司比 IPO上市在規(guī)模和盈利方面變現(xiàn)更好,并且政治聯(lián)系也比較少。這與其他發(fā)達(dá)國家的上市情況形成反差。作者將其歸因?yàn)橹袊?IPO 上市條件更為嚴(yán)苛甚至帶有偏見,這使得一些實(shí)力較為強(qiáng)盛的企業(yè)也不愿意選擇 IPO 上市。Bertrand 和 Betschinger(2014)[5]在其研究中提出,借殼上市的企業(yè)會在上市后迎來規(guī)模上的擴(kuò)張和短期內(nèi)的績效水平提升。但是,借殼上市對于企業(yè)來說有著另一方面的考驗(yàn)。在上市過程中,企業(yè)面臨著與原來的“殼公司”進(jìn)行生產(chǎn)資源整合,降低借殼成本等問題。在這一過程中有時還會伴隨著代理問題。

........................

第二章 相關(guān)概念及理論基礎(chǔ)

2.1 借殼上市相關(guān)概念

借殼上市,是通過收購、資產(chǎn)置換等方式將一家市值較低的上市公司控股權(quán)收為己有。利用上市公司的上市資格,使其母公司也得以上市。其本質(zhì)是一次并購重組行為。

與上市前相比,公司上市后最大的變化是可以在資本市場上募集資金,以此促進(jìn)公司快速發(fā)展。由于一些上市公司上市后經(jīng)營管理不善,業(yè)績表現(xiàn)糟糕,沒有了在資本市場上繼續(xù)融資的能力,淪為“殼”資源。

因此,“殼”作為一種上市資格,就成為了一種稀有資源。一般來說,借殼上市通常涉及較多較復(fù)雜的關(guān)聯(lián)方交易。為了保護(hù)中小投資者,監(jiān)管機(jī)構(gòu)通常對關(guān)聯(lián)交易的披露有很高的要求。

....................

2.2 財(cái)務(wù)績效的相關(guān)概念

財(cái)務(wù)績效是企業(yè)戰(zhàn)略及其實(shí)施和執(zhí)行是否正在為最終的經(jīng)營業(yè)績作出的貢獻(xiàn)。能夠衡量企業(yè)實(shí)現(xiàn)戰(zhàn)略目標(biāo)的程度,具體來說,財(cái)務(wù)績效可以全面體現(xiàn)企業(yè)在成本控制、資產(chǎn)管理、資金使用等方面的情況。即:錢從哪里來——財(cái)務(wù)杠桿分析;短期有沒有風(fēng)險(xiǎn)——流動比率、速動比率等;經(jīng)營周轉(zhuǎn)能力——應(yīng)收賬款周轉(zhuǎn)率、其它各種資產(chǎn)周轉(zhuǎn)率等;能不能盈利——銷售凈利率、總資產(chǎn)報(bào)酬率、權(quán)益凈利率等;未來前景如何——銷售收入增長率、總資產(chǎn)增長率、凈資產(chǎn)增長率等。

管理協(xié)同理論,顧名思義,這一理論主張?jiān)诓①徎顒舆M(jìn)行后企業(yè)的管理水平會得到提升。并購前管理經(jīng)營效率低的一方在并購后會向效率高的一方看齊。放在財(cái)務(wù)指標(biāo)上,主要體現(xiàn)在管理費(fèi)用的下降,降低合并后整個企業(yè)的費(fèi)用水平。另外,冗余的管理資源也可以盡量被利用。

經(jīng)營協(xié)同理論,該理論一般認(rèn)為并購活動過后企業(yè)的生產(chǎn)經(jīng)營效率得到了提升。具體來說,兩個企業(yè)合并后成為新的整體,協(xié)同經(jīng)營,產(chǎn)生規(guī)模經(jīng)濟(jì)效應(yīng),擴(kuò)大市場份額,提升財(cái)務(wù)指標(biāo)表現(xiàn)。另外,企業(yè)之間的協(xié)同發(fā)展還可以起到資源互換,優(yōu)勢互補(bǔ)的效果,使得合并后的企業(yè)作為一個整體,提高收益。

財(cái)務(wù)協(xié)同理論,該理論是指企業(yè)在并購后將收購的企業(yè)的資金投資于高收益項(xiàng)目,從而提升整體的資金使用效率。同時,企業(yè)的規(guī)模隨著并購而擴(kuò)大,融資渠道也更加開闊,從而使企業(yè)資金流動性更強(qiáng),起到優(yōu)化企業(yè)資產(chǎn)負(fù)債結(jié)構(gòu)的作用,使企業(yè)免于面臨破產(chǎn)的風(fēng)險(xiǎn)。

.......................

第三章 圓通速遞借殼上市案例背景介紹 ......................4

3.1 圓通速遞背景介紹.............................4

3.2 圓通速遞借殼上市交易方案...................5

第四章 圓通速遞借殼上市前后財(cái)務(wù)績效分析 ..................9

4.1 財(cái)務(wù)指標(biāo)的選取原則與研究時間范圍的確定.......................9

4.1.1 財(cái)務(wù)指標(biāo)的選取原則 ......................9

4.1.2 研究時間范圍的確定 ..............................9

第五章 研究結(jié)論與啟示 ..........................31

5.1 研究結(jié)論.........................31

5.2 啟示....................32

第四章 圓通速遞借殼上市前后財(cái)務(wù)績效分析

4.1 財(cái)務(wù)指標(biāo)的選取原則與研究時間范圍的確定

4.1.1 財(cái)務(wù)指標(biāo)的選取原則

對財(cái)務(wù)指標(biāo)的選取,一定要盡量的科學(xué)、客觀、直觀、符合企業(yè)現(xiàn)實(shí)情況。因此,從以下幾個原則的角度考慮,選取了一部分財(cái)務(wù)指標(biāo)作為分析工具。

(1)重要性原則

財(cái)政部至今正式頒布的財(cái)務(wù)指標(biāo)有三十多個,但具體到某一個案例企業(yè),不是所有的財(cái)務(wù)指標(biāo)都有必要分析一遍。有些指標(biāo)在特定的環(huán)境下無法客觀反映企業(yè)當(dāng)前財(cái)務(wù)狀況。對于一般上市企業(yè)的財(cái)務(wù)狀況,可以選擇使用權(quán)益凈利率、總資產(chǎn)報(bào)酬率、主營業(yè)務(wù)收入利潤率、成本費(fèi)用利潤率、流動比率、應(yīng)收賬款周轉(zhuǎn)率、市盈率等。

(2)綜合性原則

對于財(cái)務(wù)指標(biāo)的選取,應(yīng)當(dāng)綜合考慮各方面因素的影響。例如需注意剔除偶發(fā)性因素對財(cái)務(wù)指標(biāo)的影響,往往這類因素會對財(cái)務(wù)指標(biāo)造成較大影響,使其背后反映的財(cái)務(wù)信息失真。

(3)可比性原則

在進(jìn)行財(cái)務(wù)指標(biāo)的選取時,要考慮財(cái)務(wù)指標(biāo)上市前后的對比和與同行業(yè)的對比。這樣可以全面了解企業(yè)在借殼上市前后的績效變化和在立足于快遞行業(yè)后,財(cái)務(wù)指標(biāo)的提升方向和提升空間。

..........................

第五章 研究結(jié)論與啟示

5.1 研究結(jié)論

本文將圓通速遞借殼上市這一案例作為研究對象,通過使用傳統(tǒng)的財(cái)務(wù)指標(biāo)分析法、EVA 分析法、財(cái)務(wù)戰(zhàn)略矩陣分析法,對圓通速遞借殼上市前后的財(cái)務(wù)績效水平及發(fā)展方向進(jìn)行了研究。總體來說,圓通速遞通過借殼大楊創(chuàng)世而達(dá)到上市的目的,拓寬了自身的融資渠道,緩解了短期償債的壓力,同時提升了收入和盈利水平,使圓通速遞在市場的激烈競爭中保持住了自己的行業(yè)地位,避免了被淘汰。

(1)圓通速遞借殼上市的原因是由于上市前的激烈競爭和借殼上市這一方式的便捷性。圓通速遞通過借殼的方式快速選擇上市,通過分析可以看出,2013年時圓通速遞的營業(yè)狀況比較良好,很多收益數(shù)據(jù)非常理想,但雖然如此,圓通速遞仍然感受到了前所未有的壓力。當(dāng)時,阿里巴巴和京東均加大了對菜鳥網(wǎng)和京東物流的投入,唯品會,聚美優(yōu)品也都紛紛開發(fā)了地域性的物流體系。因此,圓通速遞為了鞏固自己的行業(yè)地位,擴(kuò)大自身的經(jīng)營規(guī)模,選擇了上市。而借殼上市相對于 IPO 上市來說有著它的便捷性,它沒有 IPO 上市那樣漫長的等待和繁瑣的過程,因此,這一方式更能滿足圓通速遞的需求,故圓通速遞進(jìn)行了借殼上市。

(2)圓通速遞上市后各項(xiàng)財(cái)務(wù)指標(biāo)的表現(xiàn)得到了較大的改善。圓通速遞在上市前,償債能力嚴(yán)重不足,短期內(nèi)資金較為緊張,體現(xiàn)在流動比率、速動比率、現(xiàn)金比率等短期償債能力指標(biāo)上。在上市后取得了立竿見影的效果,這三項(xiàng)償債比率在 2016 年均實(shí)現(xiàn)翻番,并在之后的年份保持穩(wěn)定增長的趨勢。因此,這次借殼上市對圓通速遞來說起到了滿足資金需求,提升償債能力的作用。另外,盈利能力方面,上市后圓通速遞的營業(yè)凈利率和凈利潤增長率都顯著增長,其中凈利潤增長率增幅接近一倍。說明借殼上市的舉措讓其獲利能力短期內(nèi)迅速提升。而長期來看,營業(yè)收入,營業(yè)凈利率的增長皆為正,處于較為穩(wěn)定的增長狀態(tài),營業(yè)凈利率也排在行業(yè)前列。但是,需要注意的是,在這幾年的發(fā)展歷程中,激烈的價(jià)格戰(zhàn)使得快遞產(chǎn)品的價(jià)格下降了一半以上,小件快遞下降比例更大。

參考文獻(xiàn)(略)

相關(guān)閱讀

暫無數(shù)據(jù)