貨幣互換協議、匯率風險與我國OFDI思考

時間:2022-05-10 來源:51mbalunwen作者:vicky

本文是一篇國際金融論文,本文首先基于理論分析并提出研究假設,采用多期雙重差分法進行實證檢驗。為了避免 DID 產生的結果偏誤,本文采用基于傾向得分匹配的雙重差分法以及證偽檢驗法進行穩健性檢驗,克服了樣本選擇偏差和內生性問題,保證了文章結論的可靠性。

第一章 引言

1.1 研究背景

自本世紀初“走出去”戰略提出以來,我國對外直接投資(Outward ForeignDirect Investment,OFDI)一直持續快速增長。據《2019 年度中國對外直接投資統計公報》,2019 年中國對外直接投資流量達 1369.1 億美元,蟬聯全球第二位。對外直接投資是我國參與跨國公司主導的全球產業鏈、暢通國內國際雙循環的重要途徑。但受逆全球化趨勢和和不利投資政策等因素的干擾,近年來我國對外投資活動頻頻受阻,投資規模連續下降。2020 年全球新冠肺炎疫情重創全球經濟和世界秩序,投資保護主義的進一步升溫、國際生產和全球價值鏈的斷裂及外匯市場的大幅波動更是給我國企業“走出去”帶來前所未有的挑戰。如何應對國際經濟秩序動蕩甚至逆流、構建國內國際雙循環相互促進的新發展格局成為一項新的重要課題。貨幣互換作為一種新型的國際經濟聯系方式,在穩定國際金融市場和促進跨國投資等方面發揮了重要作用,尤其當前我國受逆全球化趨勢和不利投資政策等因素頻頻干擾的形勢下,積極推進央行間貨幣合作對我國企業“走出去”戰略的持續穩定發展具有重要作用。因此,考察貨幣互換協議對我國實體經濟活動,更具體而言,能否及如何影響我國 OFDI 以及其中的作用機制則成為亟需解答的問題,不僅為引導我國OFDI企業的行為決策和經營模式轉型提供經驗證據,也為新形勢下推進人民幣國際化、構建國內國際雙循環新格局的路徑設計提供依據。

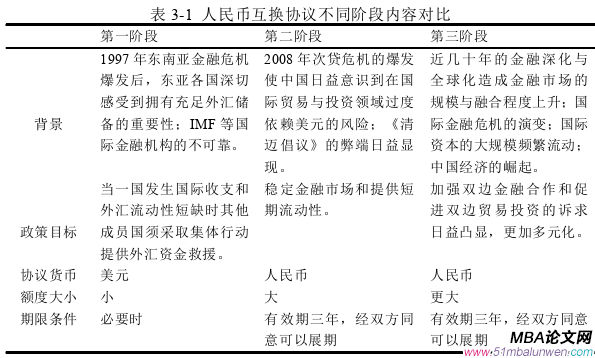

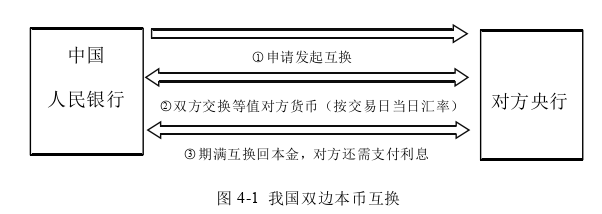

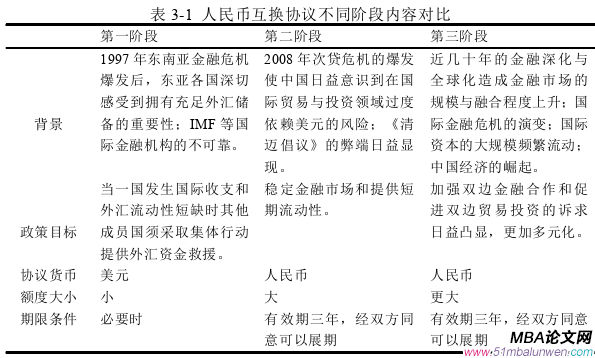

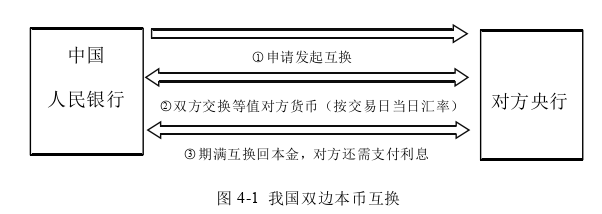

我國的第一份貨幣互換協議在 2001 年 6 月與泰國央行簽署,直至 2005 年中國進行第一次人民幣浮動匯率制改革,才開始再次啟用貨幣互換協議,不過此時的協議以美元計價,旨在規避匯率波動風險。隨著國際金融市場的發展以及我國經濟的崛起,我國進行人民幣貨幣互換的規模不斷擴大,特別是在 2008 年金融危機之后,中國開始頻繁與各個國家和地區簽署本幣互換協議。僅危機期間,我國就與香港、馬來西亞、白俄羅斯、印度尼西亞等 14 個地區和國家簽訂了 11 份互換協議(包括續簽)以維護金融穩定和支持貿易投資。截至 2019 年我國已與36 個國家和地區簽署了總規模超 11 萬億元人民幣的雙邊本幣互換協議。

1.2 研究意義

近年來中國對外投資不斷擴展,人民幣在流通的規模和范圍上也不斷擴大,特別是在中國周邊國家和地區,人民幣的可兌換性大大加強,還有些國家直接將人民幣作為本國的外匯儲備幣種。人民幣作為計價和結算貨幣目前己經在一些邊境貿易和邊境直接投資中被越來越多的國家使用。貨幣互換協議通過固定雙邊匯率,為現有的貿易伙伴創造更加穩定的投資環境,不僅為離岸人民幣市場提供流動性支持,也為中國與伙伴國的雙邊投資提供了便利,穩定了兩國人民的信心,擴大了人民幣在國際市場的流通范圍,進一步擴大中國的對外投資規模,從而加深了兩國經濟合作的深度和廣度,推動兩國更好發展。截至 2019 年我國已與 36個國家簽署了總規模超 11 萬億元人民幣的雙邊本幣互換協議。

作為一種新型的國際經濟聯系方式,央行貨幣互換是在當前全球化遭遇貿易壁壘沖擊,我國海外投資進入深水區和攻堅區的嚴峻考驗下,推進我國與協約國貿易投資乃至人民幣國際化的關鍵舉措。本文采用政策評價量化方法實證研究貨幣互換協議對我國 OFDI 影響的文獻,這與目前主要集中在貿易效應影響的貨幣互換協議研究有所不同;并且本文從國際金融政策工具視角出發分析了貨幣互換協議的對外投資效應及作用機制,提出了金融市場的匯率預期風險與利率雙傳導渠道并對此進行檢驗,彌補了我國對外投資影響因素研究領域的空白,豐富了貨幣互換影響我國 OFDI 作用機制的經驗證據。

對我國跨國企業來說,OFDI 不僅有助于我國跨國企業實現技術升級和結構轉型,同時更是黨中央、國務院根據經濟全球化新形勢和國民經濟發展的內在需要做出的重大決策,充分發揮 OFDI 的市場功能無疑是深化經濟改革的重要內容之一。因此分析貨幣互換協議對我國 OFDI 的影響具有重要現實意義,不僅為引導我國 OFDI 企業的行為決策和經營模式轉型提供經驗證據,也為新形勢下推進人民幣國際化、穩定國際金融市場,促進跨國投資和構建國內國際雙循環相互促進的新發展格局等方面發揮了重要作用。

第二章 文獻綜述

2.1 貨幣互換協議對貿易投資的影響

2.1.1 貨幣互換功能的變化

20 世紀 60 年代布雷頓森立體系的弊端日益顯露,國際金融市場上爆發了大規模拋售美元、搶購美元的美元危機,美國被迫實行“黃金雙價制”。為了應對美元的可兌換性與固定匯率兌換之間的矛盾所產生的“特里芬兩難”,美國與14 個國家簽訂了貨幣互換協議。盡管布雷頓森林體系最終崩潰,但貨幣互換這一政策工具為各國應對沖機提供了緩解和解決的方案(朱志強,2018)。許多國家特別是新興經濟體不愿意動用外匯儲備應對沖擊,加之東亞金融危機后 IMF的貸款不值得信賴(張明,2012),因此越來越多的國家選擇簽訂貨幣互換協議來防范危機。可以說,貨幣互換是金融動蕩背景下各國央行應對沖擊和解決流動性風險的重要工具之一(楊權、楊秋菊,2018)。

許多國家在幾次危機中共同應對危機的成功經歷,使各國的合作意愿增強,推動區域內合作及區域經濟一體化趨勢加強,越來越多國家愿意通過貨幣合作來提升預防和抵御風險的能力。從協議雙方角度來說,通過貨幣互換獲取外幣資金,在提高本國流動性的同時,對外匯市場進行干預,有利于維護本國金融市場的穩定,從而為各國經濟活動的開展創造了穩定的環境。經濟全球化是大勢所趨,跨國公司在全球經濟合作中扮演了重塑全球產業鏈和價值鏈的關鍵角色,貨幣互換協議這一政策工具也越來越受到各國的青睞,互換的目的逐漸由防范金融危機及流動性風險,變為穩定金融市場,促進金融發展,最終促進本國經濟增長。特別是對于我國而言,盡管我國的 GDP 在世界總排名中不斷上升,但由于人民幣在國際市場上尚不能自由兌換,因此只有通過簽訂貨幣互換協議加強與其他國家的金融合作為市場提供流動性支持,才能有效促進貿易投資的發展(胡華鋒,2012)。隨著國際經濟金融形勢的好轉,貨幣互換協議的功能逐步從應對危機轉向穩定國際金融市場和支持雙邊貿易和投資。

2.2 匯率風險對 OFDI 的影響

通過對貨幣互換的貿易投資效應的相關文獻進行梳理,可以看出互換協議更多的是通過穩定匯率水平降低風險的途徑從而影響對外貿易和對外投資的,國內外許多學者對這一方面的諸多理論進行了探討,其中匯率風險對貿易投資影響的傳導效應最為明顯。

關于匯率風險影響直接投資的研究可追溯至二十世紀七十年代,布雷頓森林體系瓦解,以美元為中心的國際貨幣體系崩潰,許多國家也不再采用固定匯率制,匯率自由波動,并且波動幅度超過了人們的想象。受第三次工業革命的影響,各國經濟之間的往來更加便利和頻繁,國際間的投資也不斷增長,此時匯率的大幅波動對世界經濟和國際投資產生的影響也越發明顯,給國際企業帶來了機遇和挑戰。在此背景下,人們開始關注匯率與 FDI 之間的關系,Aliber(1983)第一次從金融角度研究了 OFDI 的匯率動因,之后很多學者基于不同視角對這一問題進行了理論探討。

匯率風險與 OFDI 關系的研究一直是世界經濟學研究領域的重點話題,然而學界對此問題的結論尚不統一。主要有匯率波動會阻礙直接投資,匯率波動會促進直接投資,也有部分文章認為匯率波動與直接投資的關系并不確定。 第三章 全球貨幣互換協議簡述....................9

第三章 全球貨幣互換協議簡述....................9

3.1 貨幣互換的概念...................................9

3.2 全球央行間貨幣互換協議的發展..............................9

第四章 貨幣互換協議影響我國 OFDI 的理論分析...........................13

4.1 貨幣互換協議促進我國 OFDI..........................13

4.2 匯率預期風險影響機制...................................13

第五章 貨幣互換協議影響我國 OFDI 的實證分析......................17

5.1 模型設定...................................17

5.1.1 基準模型......................................17

5.1.2 基于傾向得分匹配的雙重差分模型....................................18

第六章 貨幣互換協議影響我國 OFDI 的機制檢驗

6.1 匯率風險渠道檢驗

從前文的實證結果看出,貨幣互換協議能夠顯著提高我國的 OFDI 水平。為了更好的理解貨幣互換協議的政策效應,本文進一步檢驗其潛在的影響機制。正如前文所述,本文認為貨幣互換協議主要通過兩個渠道影響我國 OFDI:一是匯率預期風險,雙方以約定好的匯率進行貨幣互換,協議發揮了匯率目標區的作用,降低了企業海外投資的匯率預期水平偏離風險,且直接使用兩國貨幣作為貿易投資結算,避免了因使用第三方貨幣幣值波動帶來的額外成本和風險,降低了匯率預期波動風險;二是利率水平,雙方央行作為貨幣的發行者,直接融資利率低于市場水平的優勢降低了企業的融資成本,從而促進了我國企業的對外投資。接下來本文對這兩種影響機制進行檢驗,使用中介模型和交互項模型分別進行中介效應和調節效應的檢驗。

考慮到企業對外投資實際面臨的預期風險,本文建立匯率預期水平偏離風險和匯率預期波動風險雙重指標進行機制檢驗,我們首先使用模型(5.1.3)-(5.1.6)-(5.1.7)進行中介效應檢驗,表 6-1 匯報了中介效應的檢驗結果。其中第(1)列和第(4)列結果分別顯示了貨幣互換對匯率預期水平偏離風險和預期波動風險的影響顯著為負;第(2)、(5)列結果顯示,將貨幣互換與預期水平偏離風險,以及貨幣互換與預期波動風險分別對 OFDI 規模進行回歸時,兩種預期風險系數均顯著為負,且貨幣互換系數不再顯著。以上結果說明匯率預期風險會抑制OFDI 規模,而貨幣互換協議的簽訂能有效降低匯率預期水平偏離風險和匯率預期波動風險,從而對我國的 OFDI 產生積極影響。同樣地,第(3)、(6)列我們對 OFDI 密集度也進行了回歸,但結果顯示這一機制對 OFDI 密集度的促進作用并不明顯。接下來我們使用模型(10)對匯率風險的調節效應進行檢驗,表6-2 中第(1)-(4)列匯報了調節效應的檢驗結果。結果顯示預期風險與貨幣互換的交互項系數均不顯著,說明當匯率風險實際發生后,貨幣互換協議并不能改變匯率風險對我國 OFDI 的影響,這反映了人民幣的國際地位以及國際間金融政策協調能力尚需進一步提高,以增強金融市場信心。 第七章 結論

第七章 結論

隨著全球化進程的不斷推進和我國國際地位的不斷提高,我國 OFDI 發展迅速,到 2019 年我國已有 4.4 萬家境外企業,資產總額達 7.2 萬億美元。然而近年來由于世界范圍內逆全球化浪潮的不斷上升,我國的對外投資規模連年下降,尤其受 2020 年全球新冠肺炎疫情影響,全球經濟和世界秩序陷于停滯,全球產業鏈的斷裂以及外匯市場的大幅波動更是使我國 OFDI 面臨嚴峻挑戰。通過國際經濟政策應對全球化逆流成為一項重要的課題。貨幣互換作為一種新型金融衍生工具已成為各國規避投資風險、緩解流動性緊缺和促進投資的重要合作方式,推進央行間貨幣互合作有利于穩定國際金融市場,對我國企業“走出去”戰略的持續穩定發展具有重要作用。因此研究我國貨幣互換協議與 OFDI 之間的關系不僅為引導我國 OFDI 企業的行為決策和經營模式轉型提供經驗證據,也為新形勢下推進人民幣國際化、構建國內國際雙循環新格局的路徑設計提供依據。

本文基于 2003 年到 2018 年我國對外直接投資的 169 個國家的面板數據對我國貨幣互換協議的政策效應進行了經濟學分析,并考察了金融市場的中介機制和調節機制,以研究貨幣互換政策對中國對外直接投資的影響。本文首先基于理論分析并提出研究假設,采用多期雙重差分法進行實證檢驗。為了避免 DID 產生的結果偏誤,本文采用基于傾向得分匹配的雙重差分法以及證偽檢驗法進行穩健性檢驗,克服了樣本選擇偏差和內生性問題,保證了文章結論的可靠性。

參考文獻(略)

第一章 引言

1.1 研究背景

自本世紀初“走出去”戰略提出以來,我國對外直接投資(Outward ForeignDirect Investment,OFDI)一直持續快速增長。據《2019 年度中國對外直接投資統計公報》,2019 年中國對外直接投資流量達 1369.1 億美元,蟬聯全球第二位。對外直接投資是我國參與跨國公司主導的全球產業鏈、暢通國內國際雙循環的重要途徑。但受逆全球化趨勢和和不利投資政策等因素的干擾,近年來我國對外投資活動頻頻受阻,投資規模連續下降。2020 年全球新冠肺炎疫情重創全球經濟和世界秩序,投資保護主義的進一步升溫、國際生產和全球價值鏈的斷裂及外匯市場的大幅波動更是給我國企業“走出去”帶來前所未有的挑戰。如何應對國際經濟秩序動蕩甚至逆流、構建國內國際雙循環相互促進的新發展格局成為一項新的重要課題。貨幣互換作為一種新型的國際經濟聯系方式,在穩定國際金融市場和促進跨國投資等方面發揮了重要作用,尤其當前我國受逆全球化趨勢和不利投資政策等因素頻頻干擾的形勢下,積極推進央行間貨幣合作對我國企業“走出去”戰略的持續穩定發展具有重要作用。因此,考察貨幣互換協議對我國實體經濟活動,更具體而言,能否及如何影響我國 OFDI 以及其中的作用機制則成為亟需解答的問題,不僅為引導我國OFDI企業的行為決策和經營模式轉型提供經驗證據,也為新形勢下推進人民幣國際化、構建國內國際雙循環新格局的路徑設計提供依據。

我國的第一份貨幣互換協議在 2001 年 6 月與泰國央行簽署,直至 2005 年中國進行第一次人民幣浮動匯率制改革,才開始再次啟用貨幣互換協議,不過此時的協議以美元計價,旨在規避匯率波動風險。隨著國際金融市場的發展以及我國經濟的崛起,我國進行人民幣貨幣互換的規模不斷擴大,特別是在 2008 年金融危機之后,中國開始頻繁與各個國家和地區簽署本幣互換協議。僅危機期間,我國就與香港、馬來西亞、白俄羅斯、印度尼西亞等 14 個地區和國家簽訂了 11 份互換協議(包括續簽)以維護金融穩定和支持貿易投資。截至 2019 年我國已與36 個國家和地區簽署了總規模超 11 萬億元人民幣的雙邊本幣互換協議。

1.2 研究意義

近年來中國對外投資不斷擴展,人民幣在流通的規模和范圍上也不斷擴大,特別是在中國周邊國家和地區,人民幣的可兌換性大大加強,還有些國家直接將人民幣作為本國的外匯儲備幣種。人民幣作為計價和結算貨幣目前己經在一些邊境貿易和邊境直接投資中被越來越多的國家使用。貨幣互換協議通過固定雙邊匯率,為現有的貿易伙伴創造更加穩定的投資環境,不僅為離岸人民幣市場提供流動性支持,也為中國與伙伴國的雙邊投資提供了便利,穩定了兩國人民的信心,擴大了人民幣在國際市場的流通范圍,進一步擴大中國的對外投資規模,從而加深了兩國經濟合作的深度和廣度,推動兩國更好發展。截至 2019 年我國已與 36個國家簽署了總規模超 11 萬億元人民幣的雙邊本幣互換協議。

作為一種新型的國際經濟聯系方式,央行貨幣互換是在當前全球化遭遇貿易壁壘沖擊,我國海外投資進入深水區和攻堅區的嚴峻考驗下,推進我國與協約國貿易投資乃至人民幣國際化的關鍵舉措。本文采用政策評價量化方法實證研究貨幣互換協議對我國 OFDI 影響的文獻,這與目前主要集中在貿易效應影響的貨幣互換協議研究有所不同;并且本文從國際金融政策工具視角出發分析了貨幣互換協議的對外投資效應及作用機制,提出了金融市場的匯率預期風險與利率雙傳導渠道并對此進行檢驗,彌補了我國對外投資影響因素研究領域的空白,豐富了貨幣互換影響我國 OFDI 作用機制的經驗證據。

對我國跨國企業來說,OFDI 不僅有助于我國跨國企業實現技術升級和結構轉型,同時更是黨中央、國務院根據經濟全球化新形勢和國民經濟發展的內在需要做出的重大決策,充分發揮 OFDI 的市場功能無疑是深化經濟改革的重要內容之一。因此分析貨幣互換協議對我國 OFDI 的影響具有重要現實意義,不僅為引導我國 OFDI 企業的行為決策和經營模式轉型提供經驗證據,也為新形勢下推進人民幣國際化、穩定國際金融市場,促進跨國投資和構建國內國際雙循環相互促進的新發展格局等方面發揮了重要作用。

第二章 文獻綜述

2.1 貨幣互換協議對貿易投資的影響

2.1.1 貨幣互換功能的變化

20 世紀 60 年代布雷頓森立體系的弊端日益顯露,國際金融市場上爆發了大規模拋售美元、搶購美元的美元危機,美國被迫實行“黃金雙價制”。為了應對美元的可兌換性與固定匯率兌換之間的矛盾所產生的“特里芬兩難”,美國與14 個國家簽訂了貨幣互換協議。盡管布雷頓森林體系最終崩潰,但貨幣互換這一政策工具為各國應對沖機提供了緩解和解決的方案(朱志強,2018)。許多國家特別是新興經濟體不愿意動用外匯儲備應對沖擊,加之東亞金融危機后 IMF的貸款不值得信賴(張明,2012),因此越來越多的國家選擇簽訂貨幣互換協議來防范危機。可以說,貨幣互換是金融動蕩背景下各國央行應對沖擊和解決流動性風險的重要工具之一(楊權、楊秋菊,2018)。

許多國家在幾次危機中共同應對危機的成功經歷,使各國的合作意愿增強,推動區域內合作及區域經濟一體化趨勢加強,越來越多國家愿意通過貨幣合作來提升預防和抵御風險的能力。從協議雙方角度來說,通過貨幣互換獲取外幣資金,在提高本國流動性的同時,對外匯市場進行干預,有利于維護本國金融市場的穩定,從而為各國經濟活動的開展創造了穩定的環境。經濟全球化是大勢所趨,跨國公司在全球經濟合作中扮演了重塑全球產業鏈和價值鏈的關鍵角色,貨幣互換協議這一政策工具也越來越受到各國的青睞,互換的目的逐漸由防范金融危機及流動性風險,變為穩定金融市場,促進金融發展,最終促進本國經濟增長。特別是對于我國而言,盡管我國的 GDP 在世界總排名中不斷上升,但由于人民幣在國際市場上尚不能自由兌換,因此只有通過簽訂貨幣互換協議加強與其他國家的金融合作為市場提供流動性支持,才能有效促進貿易投資的發展(胡華鋒,2012)。隨著國際經濟金融形勢的好轉,貨幣互換協議的功能逐步從應對危機轉向穩定國際金融市場和支持雙邊貿易和投資。

2.2 匯率風險對 OFDI 的影響

通過對貨幣互換的貿易投資效應的相關文獻進行梳理,可以看出互換協議更多的是通過穩定匯率水平降低風險的途徑從而影響對外貿易和對外投資的,國內外許多學者對這一方面的諸多理論進行了探討,其中匯率風險對貿易投資影響的傳導效應最為明顯。

關于匯率風險影響直接投資的研究可追溯至二十世紀七十年代,布雷頓森林體系瓦解,以美元為中心的國際貨幣體系崩潰,許多國家也不再采用固定匯率制,匯率自由波動,并且波動幅度超過了人們的想象。受第三次工業革命的影響,各國經濟之間的往來更加便利和頻繁,國際間的投資也不斷增長,此時匯率的大幅波動對世界經濟和國際投資產生的影響也越發明顯,給國際企業帶來了機遇和挑戰。在此背景下,人們開始關注匯率與 FDI 之間的關系,Aliber(1983)第一次從金融角度研究了 OFDI 的匯率動因,之后很多學者基于不同視角對這一問題進行了理論探討。

匯率風險與 OFDI 關系的研究一直是世界經濟學研究領域的重點話題,然而學界對此問題的結論尚不統一。主要有匯率波動會阻礙直接投資,匯率波動會促進直接投資,也有部分文章認為匯率波動與直接投資的關系并不確定。

3.1 貨幣互換的概念...................................9

3.2 全球央行間貨幣互換協議的發展..............................9

第四章 貨幣互換協議影響我國 OFDI 的理論分析...........................13

4.1 貨幣互換協議促進我國 OFDI..........................13

4.2 匯率預期風險影響機制...................................13

第五章 貨幣互換協議影響我國 OFDI 的實證分析......................17

5.1 模型設定...................................17

5.1.1 基準模型......................................17

5.1.2 基于傾向得分匹配的雙重差分模型....................................18

第六章 貨幣互換協議影響我國 OFDI 的機制檢驗

6.1 匯率風險渠道檢驗

從前文的實證結果看出,貨幣互換協議能夠顯著提高我國的 OFDI 水平。為了更好的理解貨幣互換協議的政策效應,本文進一步檢驗其潛在的影響機制。正如前文所述,本文認為貨幣互換協議主要通過兩個渠道影響我國 OFDI:一是匯率預期風險,雙方以約定好的匯率進行貨幣互換,協議發揮了匯率目標區的作用,降低了企業海外投資的匯率預期水平偏離風險,且直接使用兩國貨幣作為貿易投資結算,避免了因使用第三方貨幣幣值波動帶來的額外成本和風險,降低了匯率預期波動風險;二是利率水平,雙方央行作為貨幣的發行者,直接融資利率低于市場水平的優勢降低了企業的融資成本,從而促進了我國企業的對外投資。接下來本文對這兩種影響機制進行檢驗,使用中介模型和交互項模型分別進行中介效應和調節效應的檢驗。

考慮到企業對外投資實際面臨的預期風險,本文建立匯率預期水平偏離風險和匯率預期波動風險雙重指標進行機制檢驗,我們首先使用模型(5.1.3)-(5.1.6)-(5.1.7)進行中介效應檢驗,表 6-1 匯報了中介效應的檢驗結果。其中第(1)列和第(4)列結果分別顯示了貨幣互換對匯率預期水平偏離風險和預期波動風險的影響顯著為負;第(2)、(5)列結果顯示,將貨幣互換與預期水平偏離風險,以及貨幣互換與預期波動風險分別對 OFDI 規模進行回歸時,兩種預期風險系數均顯著為負,且貨幣互換系數不再顯著。以上結果說明匯率預期風險會抑制OFDI 規模,而貨幣互換協議的簽訂能有效降低匯率預期水平偏離風險和匯率預期波動風險,從而對我國的 OFDI 產生積極影響。同樣地,第(3)、(6)列我們對 OFDI 密集度也進行了回歸,但結果顯示這一機制對 OFDI 密集度的促進作用并不明顯。接下來我們使用模型(10)對匯率風險的調節效應進行檢驗,表6-2 中第(1)-(4)列匯報了調節效應的檢驗結果。結果顯示預期風險與貨幣互換的交互項系數均不顯著,說明當匯率風險實際發生后,貨幣互換協議并不能改變匯率風險對我國 OFDI 的影響,這反映了人民幣的國際地位以及國際間金融政策協調能力尚需進一步提高,以增強金融市場信心。

隨著全球化進程的不斷推進和我國國際地位的不斷提高,我國 OFDI 發展迅速,到 2019 年我國已有 4.4 萬家境外企業,資產總額達 7.2 萬億美元。然而近年來由于世界范圍內逆全球化浪潮的不斷上升,我國的對外投資規模連年下降,尤其受 2020 年全球新冠肺炎疫情影響,全球經濟和世界秩序陷于停滯,全球產業鏈的斷裂以及外匯市場的大幅波動更是使我國 OFDI 面臨嚴峻挑戰。通過國際經濟政策應對全球化逆流成為一項重要的課題。貨幣互換作為一種新型金融衍生工具已成為各國規避投資風險、緩解流動性緊缺和促進投資的重要合作方式,推進央行間貨幣互合作有利于穩定國際金融市場,對我國企業“走出去”戰略的持續穩定發展具有重要作用。因此研究我國貨幣互換協議與 OFDI 之間的關系不僅為引導我國 OFDI 企業的行為決策和經營模式轉型提供經驗證據,也為新形勢下推進人民幣國際化、構建國內國際雙循環新格局的路徑設計提供依據。

本文基于 2003 年到 2018 年我國對外直接投資的 169 個國家的面板數據對我國貨幣互換協議的政策效應進行了經濟學分析,并考察了金融市場的中介機制和調節機制,以研究貨幣互換政策對中國對外直接投資的影響。本文首先基于理論分析并提出研究假設,采用多期雙重差分法進行實證檢驗。為了避免 DID 產生的結果偏誤,本文采用基于傾向得分匹配的雙重差分法以及證偽檢驗法進行穩健性檢驗,克服了樣本選擇偏差和內生性問題,保證了文章結論的可靠性。

參考文獻(略)

相關閱讀

- 股指期貨對金融股市波動的影響研究2018-02-03

- P2P網絡金融借貸滿標概率預測研究2018-03-03

- 融資約束視角下的股權結構與投資-現金流敏感性的關...2018-03-17

- 滬港通對我國內地股市的金融影響研究2018-03-31

- 引入媒介貨幣后中日匯率變動對雙邊金融貿易的影響2018-04-11

- 基于估值效應的國際金融投資頭寸比較研究2018-05-28

- 投資者異質性對金融股票市場價格發現功能的影響研究2018-06-12

- 我國金融股票市場大宗交易價格效應研究2018-06-28

- 中新股指期貨的價格聯動及金融波動溢出效應研究2018-07-11

- 金融發展對二氧化碳排放的影響2018-07-27