全球金融壓力溢出效應探討

時間:2022-05-17 來源:51mbalunwen作者:vicky

本文是一篇國際金融論文,筆者認為全球主要國家金融壓力指數呈現出復雜多變的特征,在極端事件沖擊下呈現出一致上升趨勢,2008 年國際金融危機、2011-2013 年歐債危機以及 2020年第一季度全球新冠疫情時期最為顯著。我國金融壓力具有顯著的周期性特征,在金融危機、銀行“錢荒”、股災和新冠疫情時期均出現劇烈波動。

第一章 導論

1.1 研究背景

過去 30 年間,經濟全球化和金融自由化風靡一時,它在為世界帶來比較優勢下的專業化分工以及投融資業務可觀收益的同時,加快了國際資本的跨區域流動,金融市場一體化不斷增強,催生了金融風險的跨國傳播與擴散(卞志村等,2021)。尤其在 2008 年國際金融危機爆發后,系統性金融風險的跨區域、跨市場溢出效應更為顯著,風險共振加劇各國金融市場動蕩,全球范圍內的金融風險迅速攀升,各國金融穩定與金融安全面臨巨大威脅。由此,各國中央銀行和監管當局開始積極探索金融系統失衡的監測評估新工具(Chau and Deesomsak,2014)。金融壓力指數因其能夠有效識別金融體系受自身脆弱性、不確定性以及各種外部沖擊的影響,已成為當前系統性金融風險測度領域的重要指標之一(Cevik et al.,2013)。

Illing and Liu(2006)首次使用金融壓力指數測度金融系統壓力并以此作為衡量金融風險的關鍵指標。他們認為,當金融系統受內部不穩定結構或外部不確定性沖擊的影響時會產生一種負面能量,該能量在系統內不斷傳染聚集并形成危險信號,在達到閾值后轉變為金融壓力,對實體經濟運行產生負外部性,例如經濟衰退、通貨膨脹等,進一步加深可能導致金融危機,進而引發經濟危機。換言之,當金融系統的壓力水平超過常規值時,金融體系處于一個“系統性”壓力時期,極易出現系統性金融風險和不穩定狀態(Duprey et al.,2017)。并且,當金融危機爆發時,金融風險在各國之間的傳遞速度加快,經濟體系和金融體系變得更加脆弱,資產價格下跌、投資縮水、市場陷入流動性危機、信息不對稱加劇,金融壓力呈現一致上升趨勢(Balakrishnan et al.,2011),且可以通過國際金融市場間關聯網絡進一步擴散和蔓延,造成各國金融體系崩潰和宏觀經濟衰退(Cardarelli et al.,2011),為全球金融穩定和系統性風險防范帶來巨大挑戰。

1.2 研究意義

隨著經濟全球化、金融一體化浪潮的不斷推進,金融安全已是國家安全的重要組成部分。金融壓力指數作為衡量一國金融系統不穩定性和系統性風險水平的重要指標,引起學者們的廣泛關注。早期研究主要集中于測度國內各金融市場、一國或區域內的金融壓力指數,以此反映金融體系的不穩定程度或系統性風險積聚程度。而 2008 年金融危機爆發后,國際金融市場聯系更為緊密、復雜,系統性風險像疾病般在全球金融系統內蔓延,各國金融壓力指數呈現出一致上升趨勢。后危機時期,國際能源價格下跌、全球股災、英國脫歐、美聯儲加息、全球貿易摩擦升級、新冠肺炎疫情等極端風險事件頻繁發生,進一步引發全球金融市場震蕩,風險關聯網絡愈加復雜多變,考察系統性金融風險的跨區域、跨市場溢出機制刻不容緩。2019 年 3 月,政府工作報告指出:“防范化解重大風險要強化底線思維,防范金融市場異常波動,防控輸入性風險。”中國人民銀行在 2019年第 4 季度的《中國貨幣政策執行報告》中指出“保持物價水平基本穩定,打好防范化解重大金融風險攻堅戰”。2020 年 2 月 23 日,習近平總書記在統籌推進新冠肺炎疫情防控和經濟社會發展工作部署會議上更是進一步強調,要“防止經濟運行滑出合理區間,防止短期沖擊演變成趨勢性變化”。由此可見,在全球框架內,合理測度各國金融壓力并考察其溢出效應對于構建全球系統性風險管理體系,維護各國金融安全具有重要的學術價值和現實意義。具體研究意義有以下三個方面。

第一,從關聯網絡視角出發,將全球 16 個主要國家金融市場納入統一模型中,構建全球 16 個主要經濟體的金融壓力指數,考察全球金融壓力的關聯水平和結構特征,為完善全球金融治理體系、維護國家金融穩定、防范化解系統性金融風險提供理論依據。

第二,從靜態和動態兩個方面構建全球金融壓力溢出網絡,有效捕捉金融壓力溢出過程中關聯網絡的結構性演變,識別不同時期金融壓力的傳導路徑以及各國金融市場在壓力傳染過程中的地位,并深入剖析背后的驅動機制,為金融壓力溢出效應領域的研究提供了思路,同時對國際投資機構構建跨國投資組合以及監管機構完善風險防范機制具有重要意義。

第二章 文獻綜述

2.1 系統性金融風險的測度方法

關于系統性金融風險的研究目前集中于測度單個國家風險水平,將計量分析方法與金融市場高頻數據相結合,考察系統性金融風險問題。其中,具有代表性的方法包括未定權益分析法(CCA 模型)(Gray et al,2007)和 CoVaR(Adrianand Brunnermeier,2016)、SRISK(Brownlees and Engle,2016)、MES 和 SES(Acharya et al.,2017)等尾部風險關聯性指標。

Gray and Jobst(2011)使用 CCA 模型考察了 G7 國家 2007-2010 年政府承擔的系統性負債風險。Harada et al.(2013)運用 CCA 方法研究了日本相關破產銀行的違約距離,發現 DD 和 DD 傳染可幫助監測銀行違約風險。國內方面,宮曉琳(2012)運用未定權益分析方法,考察了 2000—2008 年我國宏觀風險水平以及風險敞口的時變特征。李志輝等(2016)基于中國銀行業現狀,使用非參數方法優化了 SCCA 模型的關鍵算法,構建了能夠準確反映銀行間風險相依結構的風險監測指標 J-VaR,以此考察后危機時期我國銀行部門系統性金融風險的演變態勢。該類方法能夠衡量金融機構系統性風險水平,并且可以實時監測風險的動態趨勢。但是,它無法測度單個機構對整個系統的風險溢出效應。

Adrian and Brunnermeier(2016)在機構個體風險指標在險價值(VaR )的基礎上進一步拓展,構建了能夠反映機構間系統性風險溢出效應的測度指標 CoVaR(Conditional Value at Risk),測度個體機構的系統性風險貢獻度。Acharya etal.(2017)基于風險指標期望損失 ES,構建了系統期望損失(SES)和邊際期望損失(MES)兩種系統性風險測度指標。其中,SES 代表整個金融體系資本充足率較低時某一機構的預期資本短缺,同時衡量了這一機構的系統性風險貢獻水平;MES 則代表某一金融機構對整個金融系統 ES 的邊際貢獻度。Brownlees andEngle(2016)提出 SRISK 指數來測度單個金融機構的系統性風險貢獻度,它代表某一機構個體在市場長期下跌情況下的預期資本缺口,其值與企業規模、杠桿水平和預期權益損失高度相關。

2.2 金融壓力的內涵、指數構建及對實體經濟的影響

2.2.1 金融壓力的內涵

Illing and Liu(2006)最早提出金融壓力的概念,他們認為金融體系在不確定性和預期變化雙重影響下產生壓力,壓力達到極大值時會引發金融危機。Hakkio and Keeton(2009)從投資者心理角度解釋金融壓力,他們認為,金融壓力首先對投資者的心理帶來負擔,偏好不同風險的投資者在投資理念上表現出更為明顯的差異,市場逆向選擇與道德風險現象盛行,資金借貸雙方間的信息不對稱日益嚴重,金融市場環境惡化形成壓力。

Grimaldi(2010)認為,金融壓力不僅受金融市場內部因素的影響,而且極易受外部風險事件沖擊,是由二者“乘積”共同決定的。Oet et al.(2011)認為金融壓力反映金融體系的某一狀態,在高壓力時期,表現為資產價格的大幅波動,市場主體預期損失增加,市場不確定性顯著增強。Hollo et al.(2012)認為金融壓力描述的是金融系統的“不穩定性狀態”,是一種已經“發生”的系統性風險。金融系統持續承壓時,金融市場愈加不穩定,抑制經濟增長、造成社會福利分配機制失調。Abdymomunov(2013)認為,金融變量在壓力時期和正常時期呈現出不同的特征,短期內金融指標大幅惡化會引發連鎖反應,沖擊金融體系并可能導致金融危機的發生。清華大學國家金融研究院金融與發展研究中心課題組(2019)認為,金融壓力指數是綜合刻畫金融市場整體信息、衡量“系統性”金融風險的重要指標,有助于監管機構完善風險預警體系、制定相關宏觀經濟政策。以上研究都已說明,金融系統壓力過高會導致金融體系崩潰,可能引發金融危機甚至是經濟危機。 第三章 金融壓力指數的構建.........................17

第三章 金融壓力指數的構建.........................17

3.1 金融壓力指數的構建方法................................17

3.2 指標選取與樣本選擇...............................18

第四章 金融壓力溢出效應的測度方法..............................23

4.1 全球金融壓力溢出效應的測度......................................23

4.2 指標構建.............................................24

第五章 全球金融壓力溢出效應分析.............................26

5.1 金融壓力指數的單位根檢驗................................26

5.2Granger 因果關系檢驗...........................27

第五章 全球金融壓力溢出效應分析

5.1 金融壓力指數的單位根檢驗

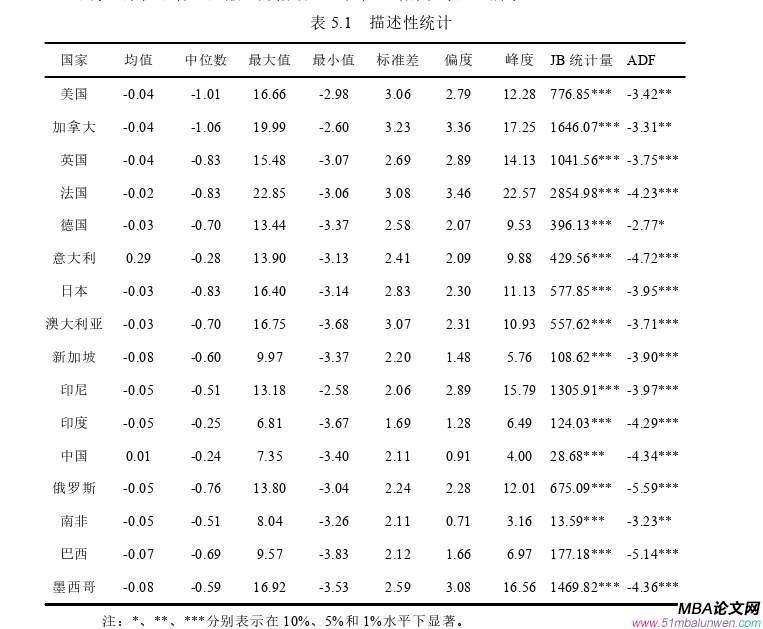

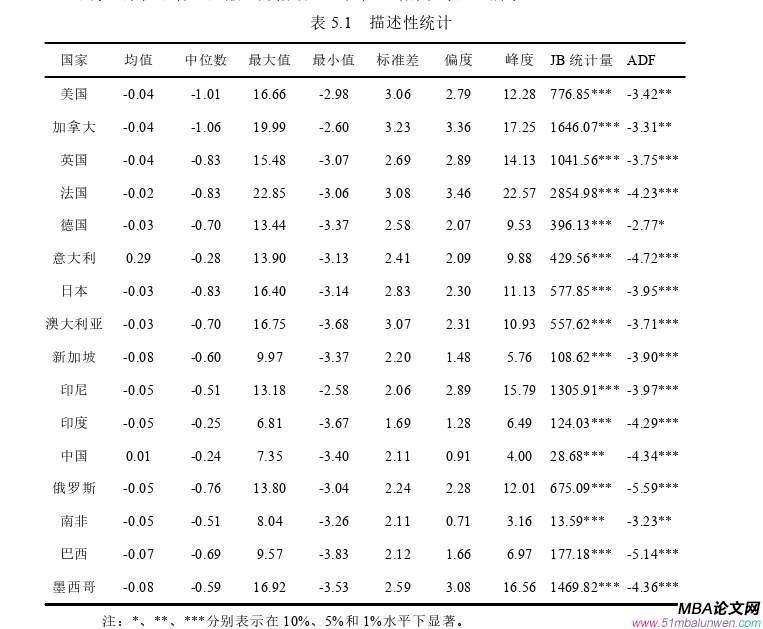

在使用 TVP-VAR 模型測度各國家金融壓力溢出效應前,應對樣本時間序列進行單位根檢驗,檢驗其是否滿足平穩性要求。為此,本文使用 ADF 單位根檢驗方法來檢驗各國金融壓力指數的平穩性,結果如表 5.1 所示。 表 5.1 給出了全球 16 個國家金融壓力指數在樣本區間內的統計性特征。從標準差來看,美國、加拿大、法國和澳大利亞等發達國家金融壓力指數波動性明顯高于中國、印度、巴西和南非等新興市場國家,這表明發達國家金融市場波動水平要高于新興市場國家。從 Jarque-Bera 統計量來看,所有 FSI 均在 1%的置信水平下拒絕原假設,這表明各國 FSI 不服從正態分布,具有“尖峰厚尾”的特征,即有必要在建模分析中考慮條件異方差性。ADF 檢驗結果表明,各國 FSI 序列均至少在 10%以上的置信水平上拒絕存在單位根的假設,表明各國 FSI 均為平穩變量,可以直接用于實證分析。

表 5.1 給出了全球 16 個國家金融壓力指數在樣本區間內的統計性特征。從標準差來看,美國、加拿大、法國和澳大利亞等發達國家金融壓力指數波動性明顯高于中國、印度、巴西和南非等新興市場國家,這表明發達國家金融市場波動水平要高于新興市場國家。從 Jarque-Bera 統計量來看,所有 FSI 均在 1%的置信水平下拒絕原假設,這表明各國 FSI 不服從正態分布,具有“尖峰厚尾”的特征,即有必要在建模分析中考慮條件異方差性。ADF 檢驗結果表明,各國 FSI 序列均至少在 10%以上的置信水平上拒絕存在單位根的假設,表明各國 FSI 均為平穩變量,可以直接用于實證分析。

第六章 結論與啟示

后危機時代,伴隨經濟全球化和金融一體化進程的不斷加快,國際金融市場持續震蕩,彼此之間存在著復雜的風險溢出效應。與此同時,我國 QFII 和 RQFI投資限額不斷放開,“滬倫通”、“滬港通”等交易渠道的逐漸開放,金融開放的深度和廣度逐步提升,中國境內金融市場正面臨著顯著的外部風險沖擊。防范化解重大風險攻堅戰,是黨的十九大提出的全面建成小康社會“三大攻堅戰”之一。對此,習近平總書記特別強調,打好防范化解重大風險攻堅戰,重點是防控金融風險。由此可見,結合金融壓力指數考察系統性金融風險的跨國溢出具有重要的學術價值和現實意義。本文在 TVP-VAR-DYCI 溢出指數框架下,結合金融壓力指數測度全球金融壓力的溢出效應,考察全球系統性風險的演變特征,它將有助于進一步完善全球金融監管和調控體系,緩解國際金融市場的外溢性沖擊,為我國實施“貨幣政策+宏觀審慎政策”雙支柱調控框架,防范化解系統性風險提供理論支撐和實證依據。本文得到的主要結論有:

第一,全球主要國家金融壓力指數呈現出復雜多變的特征,在極端事件沖擊下呈現出一致上升趨勢,2008 年國際金融危機、2011-2013 年歐債危機以及 2020年第一季度全球新冠疫情時期最為顯著。我國金融壓力具有顯著的周期性特征,在金融危機、銀行“錢荒”、股災和新冠疫情時期均出現劇烈波動。

第二,金融壓力具有顯著的跨國傳染特征,各國金融壓力可以通過金融聯系、貿易聯系和全球共同沖擊等因素相互傳遞。并且,全球金融壓力溢出總體水平具有典型的事件驅動特征,極端事件沖擊下,各國金融壓力關聯更加緊密。

第三,靜態溢出網絡顯示,全球金融壓力溢出具有典型的非對稱性。新興市場國家是發達國家金融壓力的分擔和轉移對象,而對外輸出局限于區域和組織內同類型國家,對發達國家影響有限。值得注意的是,澳大利亞、美國、加拿大、英國和德國在金融壓力溢出網絡中更為重要,并且,區域內壓力傳染更為顯著。

參考文獻(略)

第一章 導論

1.1 研究背景

過去 30 年間,經濟全球化和金融自由化風靡一時,它在為世界帶來比較優勢下的專業化分工以及投融資業務可觀收益的同時,加快了國際資本的跨區域流動,金融市場一體化不斷增強,催生了金融風險的跨國傳播與擴散(卞志村等,2021)。尤其在 2008 年國際金融危機爆發后,系統性金融風險的跨區域、跨市場溢出效應更為顯著,風險共振加劇各國金融市場動蕩,全球范圍內的金融風險迅速攀升,各國金融穩定與金融安全面臨巨大威脅。由此,各國中央銀行和監管當局開始積極探索金融系統失衡的監測評估新工具(Chau and Deesomsak,2014)。金融壓力指數因其能夠有效識別金融體系受自身脆弱性、不確定性以及各種外部沖擊的影響,已成為當前系統性金融風險測度領域的重要指標之一(Cevik et al.,2013)。

Illing and Liu(2006)首次使用金融壓力指數測度金融系統壓力并以此作為衡量金融風險的關鍵指標。他們認為,當金融系統受內部不穩定結構或外部不確定性沖擊的影響時會產生一種負面能量,該能量在系統內不斷傳染聚集并形成危險信號,在達到閾值后轉變為金融壓力,對實體經濟運行產生負外部性,例如經濟衰退、通貨膨脹等,進一步加深可能導致金融危機,進而引發經濟危機。換言之,當金融系統的壓力水平超過常規值時,金融體系處于一個“系統性”壓力時期,極易出現系統性金融風險和不穩定狀態(Duprey et al.,2017)。并且,當金融危機爆發時,金融風險在各國之間的傳遞速度加快,經濟體系和金融體系變得更加脆弱,資產價格下跌、投資縮水、市場陷入流動性危機、信息不對稱加劇,金融壓力呈現一致上升趨勢(Balakrishnan et al.,2011),且可以通過國際金融市場間關聯網絡進一步擴散和蔓延,造成各國金融體系崩潰和宏觀經濟衰退(Cardarelli et al.,2011),為全球金融穩定和系統性風險防范帶來巨大挑戰。

1.2 研究意義

隨著經濟全球化、金融一體化浪潮的不斷推進,金融安全已是國家安全的重要組成部分。金融壓力指數作為衡量一國金融系統不穩定性和系統性風險水平的重要指標,引起學者們的廣泛關注。早期研究主要集中于測度國內各金融市場、一國或區域內的金融壓力指數,以此反映金融體系的不穩定程度或系統性風險積聚程度。而 2008 年金融危機爆發后,國際金融市場聯系更為緊密、復雜,系統性風險像疾病般在全球金融系統內蔓延,各國金融壓力指數呈現出一致上升趨勢。后危機時期,國際能源價格下跌、全球股災、英國脫歐、美聯儲加息、全球貿易摩擦升級、新冠肺炎疫情等極端風險事件頻繁發生,進一步引發全球金融市場震蕩,風險關聯網絡愈加復雜多變,考察系統性金融風險的跨區域、跨市場溢出機制刻不容緩。2019 年 3 月,政府工作報告指出:“防范化解重大風險要強化底線思維,防范金融市場異常波動,防控輸入性風險。”中國人民銀行在 2019年第 4 季度的《中國貨幣政策執行報告》中指出“保持物價水平基本穩定,打好防范化解重大金融風險攻堅戰”。2020 年 2 月 23 日,習近平總書記在統籌推進新冠肺炎疫情防控和經濟社會發展工作部署會議上更是進一步強調,要“防止經濟運行滑出合理區間,防止短期沖擊演變成趨勢性變化”。由此可見,在全球框架內,合理測度各國金融壓力并考察其溢出效應對于構建全球系統性風險管理體系,維護各國金融安全具有重要的學術價值和現實意義。具體研究意義有以下三個方面。

第一,從關聯網絡視角出發,將全球 16 個主要國家金融市場納入統一模型中,構建全球 16 個主要經濟體的金融壓力指數,考察全球金融壓力的關聯水平和結構特征,為完善全球金融治理體系、維護國家金融穩定、防范化解系統性金融風險提供理論依據。

第二,從靜態和動態兩個方面構建全球金融壓力溢出網絡,有效捕捉金融壓力溢出過程中關聯網絡的結構性演變,識別不同時期金融壓力的傳導路徑以及各國金融市場在壓力傳染過程中的地位,并深入剖析背后的驅動機制,為金融壓力溢出效應領域的研究提供了思路,同時對國際投資機構構建跨國投資組合以及監管機構完善風險防范機制具有重要意義。

第二章 文獻綜述

2.1 系統性金融風險的測度方法

關于系統性金融風險的研究目前集中于測度單個國家風險水平,將計量分析方法與金融市場高頻數據相結合,考察系統性金融風險問題。其中,具有代表性的方法包括未定權益分析法(CCA 模型)(Gray et al,2007)和 CoVaR(Adrianand Brunnermeier,2016)、SRISK(Brownlees and Engle,2016)、MES 和 SES(Acharya et al.,2017)等尾部風險關聯性指標。

Gray and Jobst(2011)使用 CCA 模型考察了 G7 國家 2007-2010 年政府承擔的系統性負債風險。Harada et al.(2013)運用 CCA 方法研究了日本相關破產銀行的違約距離,發現 DD 和 DD 傳染可幫助監測銀行違約風險。國內方面,宮曉琳(2012)運用未定權益分析方法,考察了 2000—2008 年我國宏觀風險水平以及風險敞口的時變特征。李志輝等(2016)基于中國銀行業現狀,使用非參數方法優化了 SCCA 模型的關鍵算法,構建了能夠準確反映銀行間風險相依結構的風險監測指標 J-VaR,以此考察后危機時期我國銀行部門系統性金融風險的演變態勢。該類方法能夠衡量金融機構系統性風險水平,并且可以實時監測風險的動態趨勢。但是,它無法測度單個機構對整個系統的風險溢出效應。

Adrian and Brunnermeier(2016)在機構個體風險指標在險價值(VaR )的基礎上進一步拓展,構建了能夠反映機構間系統性風險溢出效應的測度指標 CoVaR(Conditional Value at Risk),測度個體機構的系統性風險貢獻度。Acharya etal.(2017)基于風險指標期望損失 ES,構建了系統期望損失(SES)和邊際期望損失(MES)兩種系統性風險測度指標。其中,SES 代表整個金融體系資本充足率較低時某一機構的預期資本短缺,同時衡量了這一機構的系統性風險貢獻水平;MES 則代表某一金融機構對整個金融系統 ES 的邊際貢獻度。Brownlees andEngle(2016)提出 SRISK 指數來測度單個金融機構的系統性風險貢獻度,它代表某一機構個體在市場長期下跌情況下的預期資本缺口,其值與企業規模、杠桿水平和預期權益損失高度相關。

2.2 金融壓力的內涵、指數構建及對實體經濟的影響

2.2.1 金融壓力的內涵

Illing and Liu(2006)最早提出金融壓力的概念,他們認為金融體系在不確定性和預期變化雙重影響下產生壓力,壓力達到極大值時會引發金融危機。Hakkio and Keeton(2009)從投資者心理角度解釋金融壓力,他們認為,金融壓力首先對投資者的心理帶來負擔,偏好不同風險的投資者在投資理念上表現出更為明顯的差異,市場逆向選擇與道德風險現象盛行,資金借貸雙方間的信息不對稱日益嚴重,金融市場環境惡化形成壓力。

Grimaldi(2010)認為,金融壓力不僅受金融市場內部因素的影響,而且極易受外部風險事件沖擊,是由二者“乘積”共同決定的。Oet et al.(2011)認為金融壓力反映金融體系的某一狀態,在高壓力時期,表現為資產價格的大幅波動,市場主體預期損失增加,市場不確定性顯著增強。Hollo et al.(2012)認為金融壓力描述的是金融系統的“不穩定性狀態”,是一種已經“發生”的系統性風險。金融系統持續承壓時,金融市場愈加不穩定,抑制經濟增長、造成社會福利分配機制失調。Abdymomunov(2013)認為,金融變量在壓力時期和正常時期呈現出不同的特征,短期內金融指標大幅惡化會引發連鎖反應,沖擊金融體系并可能導致金融危機的發生。清華大學國家金融研究院金融與發展研究中心課題組(2019)認為,金融壓力指數是綜合刻畫金融市場整體信息、衡量“系統性”金融風險的重要指標,有助于監管機構完善風險預警體系、制定相關宏觀經濟政策。以上研究都已說明,金融系統壓力過高會導致金融體系崩潰,可能引發金融危機甚至是經濟危機。

3.1 金融壓力指數的構建方法................................17

3.2 指標選取與樣本選擇...............................18

第四章 金融壓力溢出效應的測度方法..............................23

4.1 全球金融壓力溢出效應的測度......................................23

4.2 指標構建.............................................24

第五章 全球金融壓力溢出效應分析.............................26

5.1 金融壓力指數的單位根檢驗................................26

5.2Granger 因果關系檢驗...........................27

第五章 全球金融壓力溢出效應分析

5.1 金融壓力指數的單位根檢驗

在使用 TVP-VAR 模型測度各國家金融壓力溢出效應前,應對樣本時間序列進行單位根檢驗,檢驗其是否滿足平穩性要求。為此,本文使用 ADF 單位根檢驗方法來檢驗各國金融壓力指數的平穩性,結果如表 5.1 所示。

第六章 結論與啟示

后危機時代,伴隨經濟全球化和金融一體化進程的不斷加快,國際金融市場持續震蕩,彼此之間存在著復雜的風險溢出效應。與此同時,我國 QFII 和 RQFI投資限額不斷放開,“滬倫通”、“滬港通”等交易渠道的逐漸開放,金融開放的深度和廣度逐步提升,中國境內金融市場正面臨著顯著的外部風險沖擊。防范化解重大風險攻堅戰,是黨的十九大提出的全面建成小康社會“三大攻堅戰”之一。對此,習近平總書記特別強調,打好防范化解重大風險攻堅戰,重點是防控金融風險。由此可見,結合金融壓力指數考察系統性金融風險的跨國溢出具有重要的學術價值和現實意義。本文在 TVP-VAR-DYCI 溢出指數框架下,結合金融壓力指數測度全球金融壓力的溢出效應,考察全球系統性風險的演變特征,它將有助于進一步完善全球金融監管和調控體系,緩解國際金融市場的外溢性沖擊,為我國實施“貨幣政策+宏觀審慎政策”雙支柱調控框架,防范化解系統性風險提供理論支撐和實證依據。本文得到的主要結論有:

第一,全球主要國家金融壓力指數呈現出復雜多變的特征,在極端事件沖擊下呈現出一致上升趨勢,2008 年國際金融危機、2011-2013 年歐債危機以及 2020年第一季度全球新冠疫情時期最為顯著。我國金融壓力具有顯著的周期性特征,在金融危機、銀行“錢荒”、股災和新冠疫情時期均出現劇烈波動。

第二,金融壓力具有顯著的跨國傳染特征,各國金融壓力可以通過金融聯系、貿易聯系和全球共同沖擊等因素相互傳遞。并且,全球金融壓力溢出總體水平具有典型的事件驅動特征,極端事件沖擊下,各國金融壓力關聯更加緊密。

第三,靜態溢出網絡顯示,全球金融壓力溢出具有典型的非對稱性。新興市場國家是發達國家金融壓力的分擔和轉移對象,而對外輸出局限于區域和組織內同類型國家,對發達國家影響有限。值得注意的是,澳大利亞、美國、加拿大、英國和德國在金融壓力溢出網絡中更為重要,并且,區域內壓力傳染更為顯著。

參考文獻(略)

相關閱讀

- 股指期貨對金融股市波動的影響研究2018-02-03

- P2P網絡金融借貸滿標概率預測研究2018-03-03

- 融資約束視角下的股權結構與投資-現金流敏感性的關...2018-03-17

- 滬港通對我國內地股市的金融影響研究2018-03-31

- 引入媒介貨幣后中日匯率變動對雙邊金融貿易的影響2018-04-11

- 基于估值效應的國際金融投資頭寸比較研究2018-05-28

- 投資者異質性對金融股票市場價格發現功能的影響研究2018-06-12

- 我國金融股票市場大宗交易價格效應研究2018-06-28

- 中新股指期貨的價格聯動及金融波動溢出效應研究2018-07-11

- 金融發展對二氧化碳排放的影響2018-07-27