會計準則與所得稅制度差異及其協調的研究

時間:2016-03-23 來源:www.xayqsn.com作者:lgg

1緒論

1.1研究背景及意義

改革開放以來,我國的會計規范和所得稅制度進行了一系列循序漸進的改革。1992年,財政部發布了《企業會計準則》和《企業財務通則》,適應了計劃經濟體制向市場經濟體制的轉變。1998年,財政部首次發布了《企業會計準則^"一關聯方關系及其交易的披露》,之后又發布了有關收入、費用、投資等16項具體會計準則。2000年,《小企業會計制度》、《金融企業會計制度》、《企業會計制度》的建立,統一了我國會計制度,取消了分行業的會計制度模式。2006年2月15日,財政部頒布了包括1項基本準則和38項具體準則在內的新企業會計準則體系,同年10月30日,發布《關于印發〈企業會計準則——應用指引〉的通知》‘。2014年,財政部又修訂了包括職工薪酬在內的5項具體準則,新增了 3項具體準則。至此,我國形成了一個較為完整的、向國際趨同的會計準則體系。在會計規范逐步形成體系的同時,我國相關所得稅制度也經歷了變革。改革開放初期,兩次“利改稅”實現了國家與企業之間以法律為依據的分配關系,在明確企業責任的同時擴大了企業的財權。1983年、1985年、1988年,國務院分別頒布了《中華人民共和國國有企業所得稅暫行條例》、《中華人民共和國集體企業所得稅暫行條例》、《中華人民共和國私有企業所得稅執行條例》。1994年,頒布《中華人民共和國企業所得稅暫行條例》,實現了內資企業所得稅的合并與統一。2007年3月16日,十屆全國人大第五次會議通過了《中華人民共和國企業所得稅法》,同年12月6日發布了所得稅法實施條例,并于2008年1月1曰正式施行。至此歷經13年醞釀的企業所得稅法,在繼新會計準則頒布之后,出現在了我們的視野,不僅是我國稅制改革的重大舉措,也是我國宏觀經濟政策的重大轉折點。與此同時,會計準則與所得稅制度的差異也在不斷擴大。

.......

1.2國內外研究狀況

國外的會稅差異研究,主要集中在會稅差異產生的原因和會計模式的研究,關于會稅差異協調的研究較少。關于會稅差異產生的原因研究,Manzon (2001)對美國稅務報告和財務會計報告在收入確認和計量方法上進行了區別研究,試圖探析應稅所得和會計利潤之間差異的大小及原因。Manzon在控制了境外稅前收益和公司規模等因素后,考慮了經濟制度因素,研究得出,公司的所得稅避稅行為是會稅差異存在的原因之一。Desai (2003)研究發現,會稅差異的存在受避稅行為的影響,同時應稅所得與會計利潤之間差異的存在與境外收益的披露、企業的盈余管理和對折舊的不同處理方法等因素相關。對會稅模式的研究主要從經濟環境、文化環境、法律環境三方面進行。首先,從經濟環境出發對會稅模式的研究。美國華盛頓大學的教授Steven Graham (2001)在其《國際稅收:稅收與會計》一書中指出,經濟發展水平是影響會計制度和會稅模式選擇的一個重要因素之一。美國的會計學相關研究學者E.?Rebrnarm -Ruber則研究了會稅模式和資本市場的關系,得出了資本市場的發展狀況影響著會稅模式的選擇。美國作為一個經濟較為發達的國家,不管是資本市場還是經濟制度,都允許“高度分離的會稅模式”的存在。其次,從文化環境出發對會稅模式的研究。美國著名學者Geert ?Hofstede研究發現,不同地區和國家,由于歷史發展不同,會形成不同的社會觀、價值觀信仰和個人特性等文化環境因素,對稅會產生不同要求,選擇不同的稅會模式。最后,從法律環境出發對會稅模式的研究。美國的會計學者K. S. Most, S. B. Salter等,通過對比歐洲各國與北美法律體系和會計實務的異同,分析形成不同的原因,最后得出“不同的國家法律體系,政府制定的經營活動法律規范不同”的結論,所以企業會計目標側重點不同,進而也使得各國選擇不同的稅會模式。關于會稅差異的協調研究,Michelle Hani on (2006)提出了自己的建議,建議的核心在于盡量減少會計準則體.系和所得稅制度在處理具體交易.和事項上的不必要差異,要求兩個體系對具體的會計要素確認、計量上做出細致的規定。

............

2會計與稅收差異的界定及產生的理論基礎

2. 1會計與稅收差異的界定

會計是指與會計制度相關的法律法規,包括會計準則。其中,會計制度是經濟管理的重要組成部分,用來規范會計工作,是進行會計工作所遵循的原則、程序和方法的總稱。會計準則是一種技術性規范,主要規范會計行為,指導企業進行日常會計處理,通過釆取正確地計量和列報方法,客觀地向外部使用者提供反映企業財務狀況和經營成果的會計信息。稅收指的是稅收法規,本文中主要指與企業所得稅相關的法律法規和實施條例。稅收法規,是國家制定的用以調整在征納稅方面國家與納稅人之間權利及義務的法律規范的總稱、它是國家征稅部門征稅和納稅人依法納稅的行為準則,目的在于保障國家利益和納稅人的合法權益,維護國家稅收秩序,保障國家財政收入,并實現社會資源的再分配,促進經濟健康發展。本文關于會計與稅收差異的界定,主要基于:(1)會計上確認的事項,稅收不確認;(2)會計上不確認的事項,稅收確認;(3)會計上確認的事項,稅收也確認,但是確認的金額不同。具體差異的界定如表1所示。

...........

2. 2會計與稅收差異產生的理論基礎

克拉尼斯基定理認為,如果納稅人的會計業務處理方法能夠使收益立即得到確認,而費用永遠得不到確認,那么稅務部門會因為所得稅目的而認可這種會計處理方法;如果納稅人的會計業務處理方法能夠使費用立即得到確認,而收益永遠得不到確認,那么稅務部門會因為稅源保全原則不認可這種方法。7克拉尼斯基定理產生于美國的社會經濟環境下,它揭示了會稅差^存在的根源。它的產生是隨著社會經濟結構的變化產生的。在計劃經濟環境下,財務會計和稅務會計高度統一,經濟結構較為簡單,沒有所謂的所有者和經營者及政府部門的分離,更多的企業制度要依靠國家預算實行,財務會計趨于單一,沒有過多的納稅調整,可以直接從財務數據中獲取納稅信息,也就不存在克拉尼斯基定理。在市場經濟環境下,經濟體制多元化發展,所有者、經營者、政府部門相互分離,必然導致財務會計和稅務會計的相關分離。所有者和經營者需要財務會計信息,以獲得企業公允、真實、客觀的財務狀況和經營成果,同時,為了增強企業的抗風險能力,注重于堅持謹慎性原則;而政府部門(主要是稅務部門)出子征稅目的,為了防止企業少繳稅,則注重于“有入必征,有出限扣”原則。如此差異必然導致會稅差異,也正因為所有者、經營者、政府征稅對投資報酬的根本差異,導致了克拉尼斯基定理存在的必然性。

.........

3我國企業會計準則和所得稅法差異協調的必要性.....22

3.1會稅差異協調的必要性.....22

3.1.1降低稅收征管成本,提高稅收征管效率.....22

3.1.2避免或減少涉稅風險.....23

3.1.3防止稅源流失.....24

3.1.4增強會計信息的可靠性.....24

3.2會稅差異協調的可行性.....25

4我國企業會計準則與所得稅法的差異及其分析.....28

4.1目的差異.....28

4. 2 原則差異...............29

4.2. 1會計注重謹慎性原則,稅法注重確定性原則.....30

4.2. 2會計注重權責發生制原則31

4.2.3會計注重實質重于形式原則,稅法注重“實質課稅”原則.....31

4.2.4會計注重公允價值原則,稅法注重歷史成本原則.....32

4.3前瞻性額.....32

4.4具體業務差異.....33

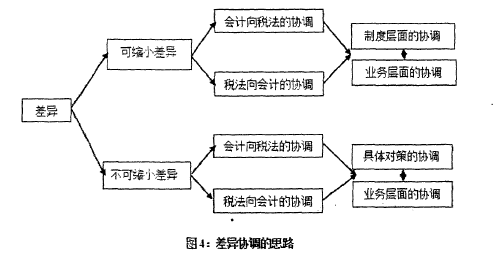

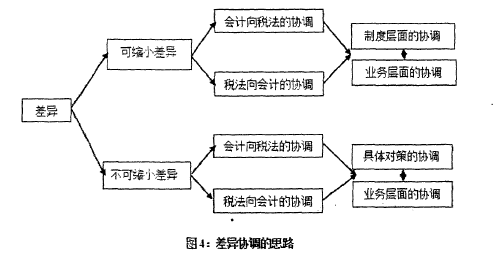

4.5可縮小差異和不可縮小差異的劃分.....40

5企業會計準則和所得稅法差異協調的原則和路徑.....42

5.1會稅差異協調的原則...............42

5.2會稅差異協調的路徑.....44

5企業會計準則和所得稅法差異協調的原則和路徑

5.1會稅差異協調的原則

會計準則和企業所得稅法由于直接服務對象、核算目的、立法原理不同,二者之間有著差異。差異的存在不僅增加了企業和稅務部門的工作量,降低了稅收征管效率,增大了企業的涉稅風險。因此,企業所得稅法與會計準則有必要進行協調。利益最大化是企業追求的目標,企業的一切經營活動都以這個目標開展。在會計準則和企業所得稅法差異協調的過程中,也離不開成本效益原則的指引。協調的目的就是降低成本、提高效率,若一味地^了協調而協調,協調的效果是可想而知的。如果協調的成本大于原先差異所導致的成本,這樣會導致原本就繁雜的納稅征收更加復雜。比如:關于關于廣告費和業務宣傳費的會稅處理,從理論上說,會計準則中關于廣告費和業務招待費全額扣除規定是合理的,只要企業發生的廣告費和業務招待費在合理范圍之內,所得稅法也應該允許全額扣除。但是,這里的“合理性”的判斷是主觀的,要想使主觀的東西變成客觀的東西,唯一的途徑就是提供相關的證據,包括原始憑證、賬簿資料、行業信息等等,而這些材料的取得和判斷都需要稅務征稅人員付出更多的時間和精力,使得征稅更加復雜,增加了成本,降低了效率。因此,基于成本效益原則,這樣的協調是不可行的。

.........

結語

本文從會稅差異產生的理論根源、目的差異、具體業務差異入手,從宏觀和微觀上分析差異產生的原因,并分析差異協調的必要性和可行性,從協調的原則和路徑兩方面對我國會稅差異的協調進行了研宄和探討。通過研究,本文認為:(1)會稅差異的存在是必然的,不可能完全消除,但可以縮小;(2)會稅差異的協調是一個"雙向協調”的過程,由于會計準則具有前瞻性,在制度上以企業所得稅法向會計準則的協調為主,在涉稅信息披露上以會計準則向企業所得稅法的協調為主;(3)企業編報涉稅信息披露表是解決獲取企業涉稅信息的一個重要途徑;(4)企業所得稅法在一定范圍內提高扣除項目的扣除標準,適度引入“公允價值計量”,是企業所得稅法修訂所應當考慮的^總之,會計準則與企業所得稅法的協調有著必要性和可行性,但是協調的過程是一個循序漸進的過程。

.........

參考文獻(略)

相關閱讀

暫無數據