普拉斯塔高新汽車飾件公司并購價值評估研究

時間:2016-10-24 來源:www.xayqsn.com作者:lgg

第 1 章 緒論

1.1 研究背景

并購(M&A),即兼并與收購的統(tǒng)稱,其實質(zhì)是主張并購企業(yè)和被并購企業(yè)產(chǎn)權(quán)的一種讓渡行為,是企業(yè)經(jīng)濟發(fā)展資源重新整合的一種模式。在全球經(jīng)濟一體化的當(dāng)今社會,企業(yè)并購這種行為是企業(yè)通過資本市場尋求自身發(fā)展的規(guī)模效益不可或缺的重要途徑,在市場經(jīng)濟中發(fā)揮著不可替代的作用。自 1893年至今以西方大國率先興起的并購浪潮席卷了世界各個角落,不同時期的并購形式均呈現(xiàn)出不同的并購特征。在國外發(fā)達(dá)國家其并購歷程已達(dá)百年之久,而我國企業(yè)并購自上世紀(jì)八十年代才剛剛開始,但也相應(yīng)地歷經(jīng)了起步時期、粗放發(fā)展時期和逐步成熟不同的三個時期。隨著改革開放和加入世界 WTO 關(guān)貿(mào)總協(xié)定組織,為國內(nèi)的市場經(jīng)濟的發(fā)展注入活力,法制化、規(guī)范化操作有了更大的發(fā)展平臺,從而也促進了企業(yè)并購的健康成熟發(fā)展。 通過并購,主并方與被并方相應(yīng)地實現(xiàn)資源的整合,或為達(dá)到規(guī)模經(jīng)濟,或為經(jīng)營多元化以及功能互補等目的。成功與失敗者均有,在我國,許多企業(yè)在并購交易完成后的整合卻未達(dá)到并購起初的愿望。自寶延收購案——上市公司第一例收購案以來,并購之路隨著經(jīng)濟體制完善必將會涌現(xiàn)更多的企業(yè)參與其中,無論是國有企業(yè)間的并購,還是民營企業(yè)參與國有體制改革,因為市場體制相對不完善,相應(yīng)地制約了股東利益,而資本體系的不完善也難以從根本上解決并購所面臨的各種問題。 許許多多的失敗并購案例都有其不同的原由,而最主要的一個原因是對被并購企業(yè)的價值未能做出一個合理的估值,以及所采用的估值方法對企業(yè)的估值存在偏差。許多公司在遴選并購目標(biāo)公司時,多為追求生產(chǎn)規(guī)模的擴大,多元化經(jīng)營等,從而導(dǎo)致有了規(guī)模失掉了效益,忽視了整合難度和過高地預(yù)估本身實力,“規(guī)模不經(jīng)濟”的現(xiàn)象極為普遍。目前國內(nèi)資本市場中的并購價值評估活動和方法的應(yīng)用主要有以下幾個特點: 第一,企業(yè)的并購動力多為國有企業(yè)。其中國有上市公司的并購尤為突出,這種來自政府的推動越來越多地受到資本市場的挑戰(zhàn),而適應(yīng)市場發(fā)展并結(jié)合自身的需求和戰(zhàn)略進行的并購形成一種趨勢和主流。 第二,采用的并購估值方法相對簡單。這其中主要是國內(nèi)資本市場發(fā)展尚不完善,股權(quán)結(jié)構(gòu)不合理,制約了企業(yè)并購的良性發(fā)展。企業(yè)在開展并購估值時,從技術(shù)角度來講大多采用重置成本法和收益法這兩種方法。 第三,中介機構(gòu)參與并購活動相對弱化。其市場定位與角色基本上是圍繞并購主旨來運作,所采用的估值方法多以主并方所誘導(dǎo),或者屈服于某一方的利益。

..........

1.2 研究意義及文獻(xiàn)綜述

汽車行業(yè)為我國重要支柱產(chǎn)業(yè)之一,但是 2008 發(fā)生世界范圍的經(jīng)濟危機對國內(nèi)汽車行業(yè)影響頗為巨大,為順應(yīng)市場的發(fā)展和提振國民經(jīng)濟,2009 年汽車制造行業(yè)在國家出臺貼補銷售政策后,汽車銷售市場呈現(xiàn)出井噴式增漲,從而加快了上下游行業(yè)的縱向整合和為達(dá)成規(guī)模擴張橫向整合。如何順勢而為,借助主并方的優(yōu)勢資源來增強股東對未來的預(yù)期,以此來加快實現(xiàn)公司規(guī)模的擴張,減少同業(yè)競爭者介入以及達(dá)成協(xié)同效應(yīng)成為主并與被并方共同的愿景。為了提高企業(yè)在一汽集團二級配套產(chǎn)品的競爭能力,樹立企業(yè)形象,完善后續(xù)發(fā)展戰(zhàn)略。長春一汽富維汽車零部件股份有限公司(滬市上市代碼:600742)作為中國第一汽車集團控股上市子公司,所圍繞的戰(zhàn)略目標(biāo)即是以第一汽車集團整體戰(zhàn)略大方向下,努力打造具有核心競爭力零部件企業(yè),在此規(guī)劃下如何落實并充分利用自身優(yōu)勢進行戰(zhàn)略布局和企業(yè)并購,成為上市公司董事會所面臨的重大挑戰(zhàn)。 作為一汽集團控股子公司首次國有資本并購私有資本的案例,在并購目標(biāo)、并購方式和并購方法具有一定的代表性,也可以為今后涉及此類并購行為提供一定的借鑒意義。 本文研究思路是主要是結(jié)合實際工作中的并購案例,即對中國第一汽車制造股份有限公司上市子公司(長春一汽富維汽車零部件股份有限公司)并購案中所采用的價值評估方法進行分析。并結(jié)合國內(nèi)外相關(guān)并購知識進行學(xué)習(xí)總結(jié),并著重系統(tǒng)地總結(jié)相關(guān)價值評估方法,以及評估方法的采用對被并購企業(yè)價值的體現(xiàn)所產(chǎn)生的影響,以及在并購過程中,主并方與被并方之間雙方的博弈的態(tài)度,分析并購動因以及購并雙方所運用的策略,最終達(dá)成的并購意愿,在此基礎(chǔ)上,并購雙方最終對并購標(biāo)的企業(yè)價值評估的意向價值達(dá)成一致。

..........

第 2 章 普拉斯塔高新并購背景與評估要求

2.1 并購雙方公司基本情況

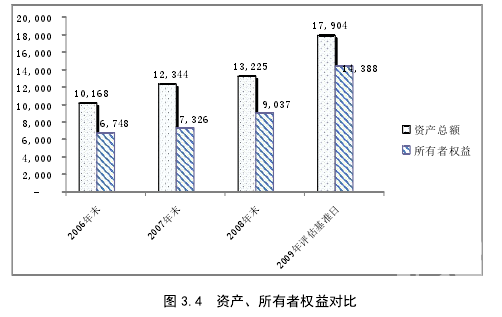

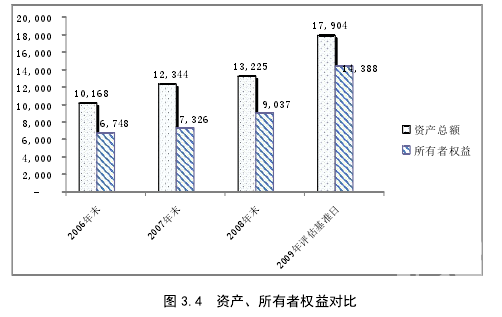

長春高新汽車飾件有限公司于 2004 年 9 月同瑞典普拉斯塔 Plastal AB 集團簽訂合資協(xié)議,于 2005 年 10 月設(shè)立長春普拉斯塔高新汽車飾件有限公司。投資總額 14,826 萬人民幣,注冊資本為 7,413 萬元人民幣。其中瑞典普拉斯塔集團所持股份為 51%,長春高新汽車飾件有限公司持有其余股份。2008 年由于受國際經(jīng)濟危機的影響,為收縮市場瑞典普拉斯塔 Plastal AB 集團于次年 3 月撤資。撤資后長春高新汽車飾件有限公司持有 75%股份,香港金唐投資有限公司持有其余 25%股份。 公司占地面積為 5 萬平方米,建筑面積為 3 萬多平方米。主要從事汽車塑料零部件的注塑、電鍍、噴涂工藝生產(chǎn)和零部件的組裝。其主營業(yè)務(wù)主要分為外飾件系列產(chǎn)品和內(nèi)飾件系列兩大類。外飾產(chǎn)品有汽車散熱面罩、后牌照燈裝飾板、裝飾條、徽標(biāo)和字標(biāo);內(nèi)飾產(chǎn)品包括包裹架護板、行李箱后圍護板、A-B-C立柱等。主要為一汽-大眾汽車有限公司的配套車型零部件有 Audi C6PA、Audi A4、New Bora、Sagitar、 Magotan、Jetta;一汽轎車股份有限公司的Beston B70、Beston B50、Mazda J56、Mazda J61;一汽吉林汽車有限公司佳寶 6371;北京 Benz300C、鉑銳;墨西哥大眾 Jetta A4GP。公司主要生產(chǎn)設(shè)備有 19 臺 110T至 1300T 規(guī)格的海天牌注塑機、1 條自動化噴涂裝生產(chǎn)線、2 條具備能電鍍亮光和亞光工藝的自動化生產(chǎn)線和水處理環(huán)保設(shè)施。用于產(chǎn)品性能檢測的鹽霧實驗裝置、冷熱交變實驗裝置、電解式鍍層測厚儀以及量具、檢具和零部件匹配的胎具等檢測儀器、設(shè)施。公司為了更好地滿足生產(chǎn)需求,公司已計劃投資新建一條現(xiàn)代化的 PLC 自動控制電鍍生產(chǎn)線。公司于 2006 年通過了 ISO/TS16949 質(zhì)量體系認(rèn)證,歷年來多次被大眾中國和一汽大眾評為 A 級供應(yīng)商,一汽轎車股份公司評為優(yōu)秀供應(yīng)商。

...........

2.2 并購目的

通過對資源的重新整合與占有來增強企業(yè)的實力是主導(dǎo)并購企業(yè)與被并購企業(yè)雙方的共同訴求。企業(yè)的發(fā)展過程中,無外乎兩種不同的選擇途徑,一是資本積累方式;再就是通過資本集中的方式。相對于單純依靠內(nèi)源性經(jīng)濟發(fā)展來講,通過并購這種資本積累的方式可以迅速進入目標(biāo)市場,從而達(dá)成資源的優(yōu)化與配置。市場經(jīng)濟發(fā)展導(dǎo)致市場的激烈競爭加劇,產(chǎn)品生命周期因市場的激烈競爭而不斷縮減,這些因素必將促使企業(yè)加快對市場經(jīng)濟環(huán)境的適應(yīng),增強企業(yè)的發(fā)展能力。而通過并購這種方式,企業(yè)可以快速進入相近的市場領(lǐng)域,節(jié)省投資周期;同時,占有目標(biāo)公司原有市場份額或整合管理優(yōu)勢、輸出管理與技術(shù)優(yōu)勢,從而提升自身的管理能力。

...........

第 4 章 并購價值評估過程中的影響因素

4.1 價值評估方法選擇對并購雙方的影響

如何選擇適當(dāng)?shù)脑u估方法?在發(fā)布的資產(chǎn)評估準(zhǔn)則中已有明確的指出。即注冊評估師在執(zhí)行企業(yè)價值業(yè)務(wù)中應(yīng)明了評估業(yè)務(wù),評估目的、對象、價值類型、相關(guān)資料收集情況進行分析判斷,分析各種評估法如,收益法的評估適用性、市場法的評估適用性和資產(chǎn)價值基礎(chǔ)法的適用性等等,由此來審慎地選擇一種或者多種資產(chǎn)評估基本方法。依據(jù)《企業(yè)評估指導(dǎo)意見(試行)》,在對以持續(xù)經(jīng)營為前提進行評估時,成本法(資產(chǎn)價值基礎(chǔ)法)一般不應(yīng)當(dāng)作為唯一使用的一種評估方法。在案例中,評估機構(gòu)所采用的評估方法只此一種就是資產(chǎn)價值基礎(chǔ)法,否定了收益法和市場法的采用依據(jù)。其中對收益法的剔除依據(jù)是因為普拉斯塔高新公司圍繞主機廠訂單生產(chǎn)的車型即將停產(chǎn)(EOP),不足以維持企業(yè)持續(xù)經(jīng)營。根據(jù)一汽-大眾的發(fā)展規(guī)劃,即將停產(chǎn)(EOP)的車型對目標(biāo)公司影響重大,一旦停產(chǎn)將嚴(yán)重影響公司的生產(chǎn)經(jīng)營,對公司未來獲取新訂單的可能性預(yù)測不予認(rèn)可,從未來企業(yè)市場來看,公司未來收益因素尚有許多不確定因素,所以放棄該評估方法;針對市場法,又因目前國內(nèi)類似普拉斯塔項目資產(chǎn)或股權(quán)轉(zhuǎn)讓在公開市場缺乏交易案例和查詢資料,舍棄了市場法;而因其他評估方法則因在國內(nèi)評估環(huán)境數(shù)據(jù)不支持而放棄。 在對并購目標(biāo)公司評估方法選用過程中,中介機構(gòu)所放棄收益法中闡述的理由是企業(yè)配套生產(chǎn)的產(chǎn)品面臨停產(chǎn)(EOP),不足以維持企業(yè)持續(xù)經(jīng)營。這一理由恰恰與選用資產(chǎn)價值基礎(chǔ)法(成本法)所假設(shè)前提相矛盾,即以評估標(biāo)的公司是持續(xù)經(jīng)營為前提。同時,企業(yè)評估指導(dǎo)意見中已明確不應(yīng)單一選用一種評估方法。雖然在選用資產(chǎn)價值基礎(chǔ)法(成本法)在評估具體資產(chǎn)中是以評估基準(zhǔn)時點的現(xiàn)時價值對不同資產(chǎn)進行區(qū)分評估,但對存貨資產(chǎn)中特別是原材料估價仍以實際賬面價值為參照,相對過于保守,偏離于市場價值。實際生產(chǎn)過程中,并購標(biāo)的公司有部分原材料隨國際市場變動的貴金屬鎳和磷銅,其國內(nèi)市場價格隨國際期貨市場波動,企業(yè)采購單價亦隨行就市波動巨大。這類資產(chǎn)的波動對企業(yè)的產(chǎn)品成本構(gòu)成影響尤為明顯,評估師就應(yīng)基于市場價值的波動進行一定期間測評,不能簡單以賬面價值作為唯一的評估依據(jù)。

.........

結(jié) 論

在企業(yè)并購過程中,企業(yè)價值評估是并購的最主要環(huán)節(jié)。隨著我國市場經(jīng)濟的快速發(fā)展和證券市場的成熟、完善,并購活動將逐步走向規(guī)范化、系統(tǒng)化。不同所有制企業(yè)形式下的并購活動將會更加頻繁,所面臨的企業(yè)價值評估方法的運用是否恰當(dāng),雙方博弈的態(tài)度和企業(yè)文化意識的整合都將直接影響著并購的成敗,終將會對市場經(jīng)濟的發(fā)展起到促進作用。在這種情況下,理順評估價值體系與方法顯得尤其重要。 本文在并購理論的基礎(chǔ)上,對并購價值評估的各種方法進行簡要闡述,并結(jié)合中國第一汽車集團上市子公司首例并購私營企業(yè)案例進行分析研究,對價值并購過程中所采用的方法進行整理。發(fā)現(xiàn)普拉斯塔高新公司并購案中企業(yè)價值評估方法存在以下問題:對企業(yè)持續(xù)經(jīng)營條件假設(shè)存在誤解、評估方法單一且違背了企業(yè)價值評估規(guī)范、對資產(chǎn)的評估適用條件過于片面、對資產(chǎn)組評估有效性有局限性、缺少對社會責(zé)任及安全消防環(huán)保因素的考量。基于上述問題,對資產(chǎn)價值基礎(chǔ)法評估的適用條件提出了具體措施,本文的結(jié)論如下:適當(dāng)?shù)钠髽I(yè)價值評估方法是基礎(chǔ)。企業(yè)價值評估方法是經(jīng)濟發(fā)展的助燃劑。針對不同行業(yè)特點和所處市場環(huán)境的分析,并考慮各類評估方法的優(yōu)、缺點,從中篩選出適當(dāng)?shù)脑u估方法對目標(biāo)公司進行價值評估。適當(dāng)?shù)墓纼r方法,不但公允地體現(xiàn)價值內(nèi)涵,而且有利于減少并購管理成本,加快并購整合進程。基于審計師確認(rèn)的資產(chǎn)負(fù)債表中的資產(chǎn)、負(fù)債內(nèi)容對評估范圍的確認(rèn),必須明確其局限性和確權(quán)的依據(jù),充分了解企業(yè)會計準(zhǔn)則對會計記錄要素的影響。對形成組合效益的資產(chǎn)的評估,應(yīng)多方考慮資產(chǎn)組合的效益因素對企業(yè)持續(xù)經(jīng)營的影響。充分的調(diào)研和設(shè)施維護成本將會佐證其性能等指標(biāo)是否正常,各類設(shè)備運行是否體現(xiàn)其現(xiàn)時價值和功效。

.........

參考文獻(xiàn)(略)

相關(guān)閱讀

暫無數(shù)據(jù)