紫金礦業(yè)對吉爾吉斯斯坦礦業(yè)投資風險研究

時間:2016-11-25 來源:www.xayqsn.com作者:lgg

1 緒論

1.1 研究背景、目的和意義

當前中國經(jīng)濟進入“新常態(tài)”格局,盡管增速放緩,但工業(yè)化和城市化帶來的對礦產(chǎn)資源的需求仍處于高位態(tài)勢,我國對能源和礦石的消費量仍位居全球第一[1]。據(jù)統(tǒng)計,到 2020 年我國自有的 45 個主要礦種中可以滿足國內(nèi)資源需求的僅有 9 種,此外有鐵、錳、銅等 13 個緊缺礦產(chǎn)的國內(nèi)保障能力較低[2]。因此,對中國來說,在加強本土礦產(chǎn)資源的勘探開發(fā)和利用的同時,實施資源全球化配置是我國保障經(jīng)濟發(fā)展的必然選擇。歷年《中國對外直接投資統(tǒng)計公報》的數(shù)據(jù)均顯示采礦業(yè)一直是中國企業(yè)實施對外并購的主要領(lǐng)域,在總投資額中占據(jù)的比例最大,項目數(shù)量最多。2014 年,雖然因礦業(yè)行業(yè)調(diào)整,交易金額出現(xiàn)大幅下降,但最大的海外并購項目仍然發(fā)生在采礦領(lǐng)域,即中國五礦集團在 2014 年以 58.5 億美元完成了對秘魯拉斯邦巴斯銅礦項目的收購 [3]。截止到 2014 年底,已有 79 家中資企業(yè)在海外進行礦業(yè)投資,共控參股礦業(yè)上市公司 106 家,擁有 720 處海外礦業(yè)資源項目,其中 55%的項目相對處于比較成熟的階段。以投資金額計,主要投資礦產(chǎn)品種是:銅、鐵、鉛、金、鉆石、鎳、煤、鈾[4]。主要境外投資目的地是:拉丁美洲,澳大利亞、南部非洲、東北亞和東盟[5]。伴隨全球經(jīng)濟和礦業(yè)行業(yè)進入深度調(diào)整,國際市場上許多高質(zhì)量礦業(yè)項目估值大幅下跌。礦業(yè)項目周期長,從調(diào)查、勘探、可行性研究到建設(shè)生產(chǎn)需要 3 至 5 年時間,因此在此時低位介入,通過收購持有這些項目的上市公司,進而獲得其所屬礦業(yè)項目,對于中國企業(yè)來說,是獲取最佳資源和最高回報的有利機會。2014 年企業(yè)對外礦業(yè)投資額出現(xiàn)大幅增長,表明有更多的企業(yè)開始介入海外礦業(yè)投資。“一帶一路”戰(zhàn)略的實施也為中國企業(yè)進行海外礦業(yè)投資提供了新的機遇。從地理學角度看,“一帶一路”范圍包括東盟、南亞、西亞、非洲、歐洲等 60 個國家和地區(qū)。這些國家和地區(qū)有較大資源潛力,擁有的資源種類與我國資源具有極強的互補性。在國際國內(nèi)經(jīng)濟形勢下滑時期,加大礦產(chǎn)資源開發(fā),讓資源優(yōu)勢帶動國內(nèi)經(jīng)濟發(fā)展,是沿線國家的政策方向之一。此外,“亞投行”的成立,絲路基金的支持和政府鼓勵“走出去”力度的加強都為中國企業(yè)對外投資提供了強有力的保障。

..........

1.2 國內(nèi)外研究現(xiàn)狀

對風險進行界定時,Knight[6]將其定義為可量化的不確定性。英國皇家協(xié)會[7]認為風險是一種導致危險或損失發(fā)生的情景。這種情景的實現(xiàn)將會導致危害的發(fā)生同時引發(fā)對于相關(guān)風險因素的識別。對礦業(yè)投資風險進行論述時,Vaněk[8]認為礦業(yè)投資要求的對土地、技術(shù)、基礎(chǔ)設(shè)施和其他生產(chǎn)要素的持續(xù)性投入,資源本身的復雜性和較長的項目周期所帶來的不確定性,是礦業(yè)投資風險的主要來源。風險管理的研究在國外比較成熟。北美精算協(xié)會[9]在 2003 年提出風險管理的主要流程為了解項目背景,識別風險因素,分析量化風險,綜合風險因素,確立風險因素權(quán)重和優(yōu)先級,提出風險應(yīng)對措施,監(jiān)控和檢查風險管理方案。COSO[10]發(fā)布的《企業(yè)風險管理—整合框架》中將風險管理要素維度分為內(nèi)部環(huán)境、目標設(shè)定、風險識別、風險評估、風險對策、控制活動、信息與交流、監(jiān)控。在對礦業(yè)投資風險進行評價時,澳大利亞礦業(yè)協(xié)會[11]給出了計算風險的通用公式:風險=意外事件發(fā)生的可能性×意外事件產(chǎn)生的結(jié)果。在這個思路下,J.C.Chicken 和 Posner[12]在 1998 年提出了風險計算方法,即風險=危險×爆發(fā)程度,V.Hageboelling[13]在 2009 年論述到風險=可能性×危害。在建立礦業(yè)投資風險評價指標體系方面,Behre Dolbear 礦業(yè)公司[14]對礦業(yè)投資目的國進行排行時,使用 7 個評價標準,即經(jīng)濟體制、政治體制、社會問題、許可拖延、腐敗問題、貨幣穩(wěn)定性和稅收制度進行調(diào)查。Botín 等[15]在對礦業(yè)投資風險進行識別、量化和防范時采用了價值鏈風險管理方法,對項目周期的每一個階段進行風險評價。Rutherford[16]提出在進行礦業(yè)投資是,不應(yīng)僅考慮融資風險,還應(yīng)考慮環(huán)境、地方法律、可能存在的社區(qū)沖突等因素,并建立一個風險管理框架進行內(nèi)部控制。Nguyen[17]重點分析了礦業(yè)投資中的技術(shù)風險,認為技術(shù)風險主要來自于外部技術(shù)風險和內(nèi)部技術(shù)風險,外部技術(shù)風險來源于自然災(zāi)害和地理條件,內(nèi)部技術(shù)風險來源于生產(chǎn)準備,生產(chǎn)和分配三個階段對開采技術(shù)、電力技術(shù)、機械設(shè)備、信息系統(tǒng)等的技術(shù)要求。Junita[18]重點分析了在印度尼西亞進行礦業(yè)投資的政府管理風險,研究了相應(yīng)的風險影響因素,得出印度尼西亞對外國礦業(yè)投資政策重心已轉(zhuǎn)移到民族資源主義。在對礦業(yè)投資風險進行模型研究時,Botin[19]認為在大多數(shù)的礦業(yè)投資項目中,主要風險是資源風險,比如礦石品位,礦石儲量等,并采用實物期權(quán)的方法對資源風險進行了分析。Phongpat Sontamino[20]認為估值風險是礦業(yè)投資項目的主要風險,并且采用了系統(tǒng)動力學模型對煤礦項目的估值進行了研究。Botin[21]認為礦業(yè)投資的主要風險來源是對礦產(chǎn)品本身價值的評估,在分析了傳統(tǒng)蒙特卡羅模擬的不足之后,基于條件模擬的方法對礦石品位的不確定性帶來的風險進行了量化。Blacutt[22]在使用凈現(xiàn)值法分析了礦業(yè)投資價值后,建立了投資價值模型對礦業(yè)項目的風險、收益關(guān)系進行分析,并提出該模型應(yīng)根據(jù)公司實際情況進行調(diào)整。

..........

2 相關(guān)定義和理論

2.1 礦業(yè)的定義

礦業(yè)是指從自然界獲得具有經(jīng)濟價值的礦產(chǎn)品的產(chǎn)業(yè)。從產(chǎn)業(yè)鏈看,礦業(yè)涉及冶金、煤炭、油氣、核原料、化工、建材等行業(yè),從生產(chǎn)過程看,礦業(yè)包括礦產(chǎn)資源的地質(zhì)勘探、礦廠建設(shè)、礦床開采和礦物加工過程[44]。礦業(yè)投資是指投入資金或?qū)嵨铮瑥亩苯踊蜷g接進行礦產(chǎn)資源開發(fā)并獲得收益的行為[44]。本文將海外礦業(yè)投資界定為投資主體以資本或者技術(shù)為手段,在境外直接或間接從事礦產(chǎn)資源勘探、開發(fā)、生產(chǎn)和銷售的行為。

.........

2.2 風險的定義

風險在英文中一般表示為 risk 和 hazard。Knight[6] 在 1921 年使用 risk 表述風險,將其定義為可量化的不確定性。他以兩人畫紅球和黑球的例子對不確定性和風險進行了區(qū)分,認為兩人的出錯風險是客觀存在的,但是兩人對紅球和黑球的觀察程度可能有差異,這種差異存在的不確定性將會導致兩個人出錯概率的不同。本文將風險定義為可能發(fā)生的一種可量化的不確定情況造成對實際結(jié)果可能的負面影響。首先,風險是一種概率事件,包含負面事件發(fā)生的可能性和其產(chǎn)生結(jié)果的可能性。第二,風險是可以量化的,在提供充足信息的條件下,風險發(fā)生的可能性和其產(chǎn)生的后果都是可以量化的。第三,風險產(chǎn)生的結(jié)果是負面的。在一些研究中,風險指代所有的變量,因此也包括了機會和隨之產(chǎn)生的正面影響。本文界定的風險僅指代負面事件的發(fā)生及其對實踐結(jié)果產(chǎn)生的負面影響。

............

3 紫金礦業(yè)投資吉爾吉斯斯坦左岸金礦項目概述..........13

3.1 紫金礦業(yè)集團..........13

3.1.1 紫金礦業(yè)概況.....13

3.1.2 紫金礦業(yè)海外投資現(xiàn)狀......14

3.2 紫金礦業(yè)吉爾吉斯斯坦左岸金礦項目....15

3.3 吉爾吉斯斯坦礦業(yè)投資環(huán)境....16

4 紫金礦業(yè)投資左岸金礦項目風險評價.........23

4.1 左岸金礦項目投資風險要素識別............ 23

4.2 左岸金礦項目投資風險分析和評價指標體系.........26

4.3 左岸金礦項目投資風險評價層次結(jié)構(gòu)模型.... 27

4.3.1 層次結(jié)構(gòu)模型.....27

4.3.2 指標權(quán)重計算.....27

4.3.3 模糊綜合評價.....30

4.4 左岸金礦項目投資風險評價結(jié)果............ 32

5 紫金礦業(yè)投資左岸金礦項目黃金價格風險測量..........33

5.1 數(shù)據(jù)選取和檢驗.......33

5.2 風險價值(Va R)計算............ 36

5.3 結(jié)果分析......... 38

5 紫金礦業(yè)投資左岸金礦項目黃金價格風險測量

左岸金礦項目投資風險評價結(jié)果顯示該項目的第一風險來源是社會風險,第二風險來源是資源風險。社會風險的主要影響因素是基礎(chǔ)設(shè)施、社區(qū)風險和文化風險,這些影響因素的數(shù)據(jù)較難取得并且難以進行量化分析,同時,結(jié)合項目實施過程中,黃金價格發(fā)生了較為劇烈的波動,給項目的未來收益造成了較為巨大的影響,因此本文選擇第二風險來源資源風險進行進一步風險。根據(jù)上文得出的評價結(jié)果,可以發(fā)現(xiàn)資源風險的第一影響因素是礦產(chǎn)品的市場風險。礦產(chǎn)品的價格數(shù)據(jù)容易取得,因此本文選取紫金礦業(yè)持有左岸金礦項目期間的黃金現(xiàn)貨價格數(shù)據(jù)作為衡量資源風險的主要依據(jù)。上一章對該項目投資風險的評價主要是側(cè)重于并購實施前對投資風險進行分析,而本章采用了市場風險價值(Va R)理論,風險價值理論是對持有一個資產(chǎn)期間的風險進行測量,因此本章側(cè)重的是并購實施后的風險研究。借鑒風險價值理論在銀行業(yè)中衡量資產(chǎn)組合風險的作用,本章將其用于測量黃金礦產(chǎn)品價格風險。

5.1 數(shù)據(jù)選取和檢驗

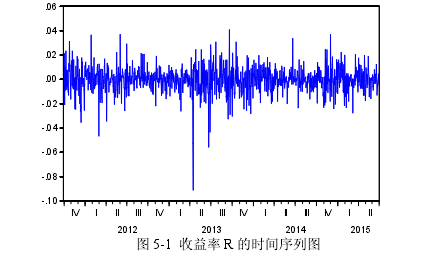

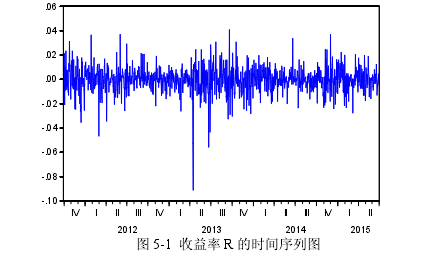

本文采用的數(shù)據(jù)是倫敦黃金現(xiàn)貨每日收盤價格。數(shù)據(jù)區(qū)間為紫金礦業(yè)收購左岸金礦項目后的時期至今,即紫金礦業(yè)持有該項目的時間 2011/09/29 日到 2016/05/02 日,扣除非營業(yè)日,共有 1165 個數(shù)據(jù)。其中選取 2011/09/29-2015/06/30 日共 977 個數(shù)據(jù),用于構(gòu)建 GARCH-Va R 模型和確定模型的估計參數(shù),剩余 2015/06/30-2016/05/02 日的共 219 個數(shù)據(jù),用于檢驗構(gòu)建的 GARCH-Va R 模型的有效性。數(shù)據(jù)來源是大智慧軟件。采用 Eviews8.0 軟件對數(shù)據(jù)進行處理。采用 Eviews 軟件計算得出黃金現(xiàn)貨收益率序列如下圖。從圖中可以看出 LME 黃金現(xiàn)貨收益率序列 R 的波動總體較為平穩(wěn),但是也可以經(jīng)常觀測到異常值的出現(xiàn)且次數(shù)較為頻繁,可以認為該序列存在集聚性和爆發(fā)性,屬于隨機序列。對黃金現(xiàn)貨收益率序列進行進一步處理,對數(shù)據(jù)的統(tǒng)計特征進行進一步觀察。得到收益率的柱形統(tǒng)計圖。從圖中可以看出黃金現(xiàn)貨的對數(shù)收益率序列的均值(mean)是-0.000327,標準差(Std.Dev.)是 0.010671。同時從收益率序列的偏度(Skewness)-0.904481,看出收益率序列有長的左拖尾。而峰度(Kurtosis)10.48776,大于 3,表明分布突起程度大于正態(tài)分布,說明該收益率序列的分布具有 “尖峰后尾”特征。J-B 統(tǒng)計檢驗得出該收益率序列拒絕服從正態(tài)分布的假設(shè)。

...........

結(jié)論

本文選取紫金礦業(yè)左岸金礦項目為例,對項目風險進行分析和評價,最后提出風險防范的建議。本文的研究成果主要有四點。第一,從資源勘探開發(fā)現(xiàn)狀、礦業(yè)法律政策、政治環(huán)境、經(jīng)濟環(huán)境、社會文化環(huán)境五方面分析了吉國礦業(yè)投資環(huán)境。第二,完成了對左岸金礦項目投資風險的評價。通過對項目風險因素進行識別和篩選,依照風險因素的大小、影響范圍和相互間的層級關(guān)系建立了一套風險評價指標體系,并運用層次分析法和模糊綜合評價法對數(shù)據(jù)進行了量化,得出紫金礦業(yè)投資左岸金礦項目的總體風險評價和各個風險指標評分。評價結(jié)果顯示左岸金礦項目在風險等級上處于較高風險等級,最大風險來源是社會風險,第二風險來源是資源風險。第三,根據(jù)風險評價的結(jié)果,依據(jù)數(shù)據(jù)的可取程度和可量化程度,選取第二風險來源資源風險,對其在項目實施期間的風險大小進行測量。資源風險的主要影響因素是礦產(chǎn)品市場風險,采用左岸金礦項目持有期間黃金現(xiàn)貨價格的波動對資源市場風險價值進行測量。通過建立 GARCH 模型處理黃金價格收益率的集聚性問題,得出估計參數(shù),計算出 Va R 值,并進行了有效性檢驗。結(jié)論顯示,在項目實際實施過程中,該風險仍在企業(yè)可承受的范圍內(nèi)。第四,從企業(yè)外部風險和企業(yè)內(nèi)部風險角度,提出了紫金礦業(yè)在今后礦業(yè)投資中可采用的風險防范措施。具體的創(chuàng)新點體現(xiàn)在研究角度和研究方法的選取上。在研究角度方面,本文從 “一帶一路”沿線國家中選取了目前投資熱點區(qū)域中亞地區(qū),并且選取金礦資源豐富的吉國為代表,以紫金礦業(yè)公司為例,分析其在吉國面臨的投資風險進行研究。在研究方法上,本文采用定性和定量相結(jié)合的方法,在研究中使用層次分析法和模糊綜合評價法對風險指標進行量化分析,最后得出了項目的風險綜合評價。此外,Va R 模型通常運用于測量金融業(yè)的風險,本文借鑒了該方面,將其運用到礦業(yè)投資項目中對礦產(chǎn)品市場價格風險的衡量,并采用 GARCH 模型處理序列的集聚性。本文的局限性在于建立風險評價指標體系時,只能獲取公開資料,對項目的研究還不是很全面,因而指標體系的建立可能不夠完善。此外,在采用專家調(diào)查法收集評價數(shù)據(jù)時,數(shù)據(jù)樣本較小,具有較大的主觀性,對風險評價的準確性有一定的影響。“一帶一路”戰(zhàn)略下,越來越多的企業(yè)在吉爾吉斯斯坦等中亞國家進行礦業(yè)投資。中亞國家礦產(chǎn)資源潛力巨大,且與我國資源具有明顯的互補優(yōu)勢,因而與我國的礦業(yè)合作前景廣闊。但是這些國家也存在經(jīng)濟基礎(chǔ)薄弱,政府管理效率低,法律制度不完善等問題。本文的風險評價結(jié)果和測量結(jié)果與項目實際情況較為吻合,表明采用的方法具有一定的可用性,未來加以完善,可以運用到中國企業(yè)在中亞國家進行礦業(yè)投資風險評價中,有助于中國企業(yè)正確認識投資風險和收益,并且進行有效的風險防范。

.........

參考文獻(略)

相關(guān)閱讀

暫無數(shù)據(jù)